В стране идет бурное обсуждение проекта Концепции налоговой реформы. Порой эмоции перехлестывают и не позволяют трезво и беспристрастно взглянуть на рассматриваемые вопросы. Поэтому авторы данной статьи (финансист, предприниматель и экономист) решили обратиться к аудитории на языке цифр. Цифры и комментарии к ним. И, по возможности, ничего лишнего.

Налоги с оборота или с добавленной стоимости?

Ключевая задача реформы, на наш взгляд, - замена налогов с оборота (выручки) на налог с добавленной стоимости (НДС). Дело в том, что сейчас подавляющее большинство налогоплательщиков платят единый налоговый платёж (ЕНП) с полной выручки, полученной от продажи товаров и услуг. В производстве и услугах это 5%, а в розничной торговле - 4%, общепите – 10%.

На первый взгляд ЕНП очень выгоден и удобен для бизнеса, так как это очень простой налог: берёшь оборот за период и выплачиваешь из него по установленной ставке. Переход на ЕНП (упрощенный режим налогообложения) помогает избежать все ужасы и сложности существующего порядка общего налогообложения. Обилие, разнообразие и сложность расчётов и отчётности заставляло уходить от этого налогообложения даже тех редких предпринимателей, которым оно могло быть и выгодно. Да и вообще, кроме своей сложности, говоря откровенно, до совсем недавнего времени, ключевым приоритетом частного бизнеса в нашей стране было особое понимание риск менеджмента. В это понятие бизнес вкладывал одно: давать фискальным и правоохранительным органам как можно меньше поводов придираться к его отчётности. С единым налогом сделать это было проще, то есть «докопаться» до предпринимателя по такому налогу сложнее.

В результате все, кто мог и не мог, через все правды и неправды, дробление и боль перешли на упрощенную систему налогообложения. Система общего налогообложения совершенно перестала быть таковой: в ней работают менее 3% субъектов предпринимательства. Причем уход из системы общего налогообложения подавляющего большинства налогоплательщиков еще больше ухудшил условия работы в рамках этой системы. Дело в том, что ключевой налог системы общего налогообложения – НДС – построен на системе зачетов, которая предполагает, что все участники цепочки купли-продажи товаров должны быть плательщиками НДС. Если это не так – НДС также превращается в налог с оборота и его нагрузка на бизнес резко возрастает. Таким образом, уход подавляющего большинства предприятий из системы общего налогообложения сделал условия существования оставшихся в ней еще более невыносимыми.

Казалось бы, логичный выход из ситуации – отказ от НДС и переход всей экономики на налог с оборота, благо он очень удобен для администрирования. Но это как раз тот случай, когда «простота хуже воровства». На самом деле налоги с оборота – это убийцы экономического развития, не оставляющие нам никакого шанса стать богатой и экономически процветающей страной. Но чтобы это понять нужно выйти за рамки отдельного предприятия и посмотреть, как предприятия взаимодействуют друг с другом.

Рассмотрим цифровой пример работы цепочки создания добавленной стоимости. В ней четыре производителя, оптовая и розничная торговые компании. Пример, конечно условный. Но каждый читатель сам может произвольно поменять цифры, сделать расчеты более приближенными к «правде жизни» в его понимании и убедиться, что общие принципы, которые пример иллюстрирует, будут работать и с другими исходными данными.

Каждый участник цепочки закупает продукцию или услуги предыдущего участника («промежуточные товары и услуги») как для последующей переработки (в этом случае промежуточные товары и услуги – это сырье, материалы, комплектующие, электроэнергия, газ, услуги для бизнеса и пр.) или перепродажи (если это торговая организация). И каждый добавляет к купленным товарам и услугам 50 условных единиц в качестве добавленной стоимости. Например, розничный продавец купил у оптовика товаров на 300 усл. ед., сам добавил к стоимости 50 ед. (зарплата, прочие издержки, прибыль) и продал за 350 ед.

Предположим, что все участники цепочки – плательщике ЕНП со ставкой налогообложения 5% (розница – 4%). Колонка «ЕНП» показывает нам, какова налоговая нагрузка как на отдельного участника, так и на всю цепочку. Первый производитель платит 5 ед. (5% от 100 ед. выручки), розничный торговец – 14 ед. (4% от 350 ед. выручки). Всего в сумме набегает 64 усл. ед. И они неизбежно включаются в цену товара. То есть каждый участник будет добавлять указанный налог к стоимости своего товара, зная, что этот налог придется платить. В итоге товар первого приозводителя будет стоить не 100, а 105 ед. Второго уже не 150, а 162,5 ед. (150+5+7,5) и т.д. Таким образом конечный потребитель получит товар за 414 усл. ед. (350+64). Это округленный для иллюстративности расчет, на практике он несколько сложнее.

На что здесь стоит обратить внимание?

Одна и та же стоимость облагается несколько раз. Например, стоимость, которую создал первый производитель облагалась налогом целых 6 раз: как выручка первого производителя и в составе выручки всех остальных участников. Из этого следует, что, чем длиннее цепочка, тем выше налоговая нагрузка. То есть налоги с оборота наказывают за специализацию, убивают общественное разделение труда. Именно из-за доминирования налогов с оборота в нашей экономике длинные цепочки создания добавленной стоимости и не формируются, так как налоги с оборота сделают конечный продукт слишком дорогим и не конкурентоспособным.

Какие производства доминируют в нашей экономике? Либо первичная, самая примитивная переработка сырья (хлопка в пряжу, консервация фруктов, медь в проволоку), либо сборка (давайте вещи называть своими именами) из импортных комплектующих. Где полный цикл производства: от сырья до конечной продукции с высокой добавленной стоимостью? Примеров нет и не может быть. Прежде всего из-за существующей налоговой системы, из-за налогов с оборота.

А какова альтернатива ЕНП? Альтернатива – НДС. Он платится не со всей стоимости товара, а только с добавленной стоимости, так как плательщик налога, оплачивая его, имеет возможность сделать зачет: вычесть ранее уплаченный НДС. Как это происходит на практике? Производитель 1 делает следующий расчет: умножает свою выручку на 12% (в Концепции налоговой реформы предлагается снизить ставку НДС с 20 до 12%): 100*12%=12. Это начисленный НДС. Но если поставщик сырья был плательщиком НДС, то он уже заплатил НДС в размере 6 ед. (50*12%=6). Поэтому производитель один делает зачет: вычитает из начисленного НДС ранее уплаченный НДС: 12-6=6. Таким образом он фактически уплачивает 6 усл. ед. Это и есть его нагрузка по данному налогу.

На что надо обратить внимание?

Первое. Итоговая нагрузка по НДС оказалась гораздо меньше, чем нагрузка по ЕНП: 36 против 64 усл. ед.

Второе и самое важное. Размер нагрузки не зависит от длины цепочки. Облагается только добавленная стоимость и не важно сколько было участников в цепочке. Обратите внимание. В рамках цепочки всеми участниками было совокупно создано 300 единиц добавленной стоимости (350 стоимость конечного продукта минус 50 стоимость исходного сырья). Общая налоговая нагрузка равна ровно 12% от добавленной стоимости: 300*12%=36. Не больше и не меньше. И это не фокус, а принцип уплаты НДС. НДС позволяет избежать двойного, тройного и т.д. налогообложения, а, следовательно, делает конечную продукцию более дешевой (386 вместо 414 ед. в нашем условном примере) и конкурентоспособной.

Третье, также очень важное. Описанный выше механизм уплаты НДС будет эффективно работать только исключительно, если все участники цепочки – плательщики НДС. Как только в цепочке появляется неплательщик, происходит разрыв и НДС превращается в налог с выручки, то есть в свою противоположность. Например, если оптовая торговая компания в нашем примере не является плательщиком НДС, то розничный продавец не сможет принять в зачет ранее уплаченный НДС (1-4 производителями) и вынужден будет платить этот налог в размере 350*12%=42. Если к этому прибавить ранее уплаченные производителями НДС (4*6=24) и ЕНП оптового торговца (15), то получится, что общая налоговая нагрузка на цепочку составит 81 ед., а итоговая цена подскочит до 431 ед. И аналогичные ситуации в нашей экономике встречаются сплошь и рядом, так как разрыв цепочки уплаты НДС – скорее правило, чем исключение.

Вот почему так важно максимально увеличить число плательщиков НДС! Без этого механизм зачета работать не будет.

И еще один момент надо отметить. Иногда приходится слышать следующий аргумент: вы против налога с оборота, а разве этот налоги не используется (причем вместо НДС) в таких процветающих странах, как США и Япония? Не хочется обижать авторов данного утверждения, но оно основано на невежестве. Не может экономика, широко использующая налог с оборота, быть процветающей. По причинам, которые мы только что описали выше. В США и Японии не используется налог с оборота, там используется налог с розничных продаж. Это аналог НДС, только еще более простой для администрирования: налог берется не со всех участников цепочки, а только при продаже конечному потребителю. То есть (еще раз взгляните на табличку) вместо того, чтобы брать с каждого участника по 6 ед., весь налог (36 ед.) берется при розничных продажах в виде надбавке к розничной цене.

Итак, мы выяснили зачем нужен переход от ЕНП к НДС, от упрощенного режима налогообложения к общеустановленному. Но, заметьте, уже к совершенно другому, не такому, как сейчас! Концепция предполагает радикальную перестройку всей системы налогообложения общего режима: сокращение числа налогов, значительное уменьшение налоговых ставок, упрощение правил расчета налогов. Поэтому, уважаемые предприниматели, менеджеры и бухгалтеры, отбросьте существующие стереотипы и попытайтесь представить свой бизнес не в рамках существующей системы, а в рамках принципиально иной модели налогообложения.

Далее рассмотрим условные примеры перехода предприятий, работающих в разных условиях, на новые правила налогообложения.

Три условных примера из производственного сектора и сферы услуг

Смоделируем ситуацию для производственных предприятий и предприятий сферы услуг.

Если попытаться понять, как переход на новую систему скажется на отдельном предприятии, то по большому счету надо знать, что будет происходить с налогами и ценами на всех предыдущих этапах цепочки создания добавленной стоимости, в котором оно участвует. Если цепочка длинная, то переход от ЕНП к НДС должен снизить общую налоговую нагрузку на всю цепочку, а, следовательно, понизить цены на закупаемые предприятием ресурсы. Но если цепочка короткая, то цены на ресурсы, напротив, могут возрасти. То есть эти моменты можно обсуждать лишь в каждом конкретном случае и преимущественно очень приблизительно. Аналогичная ситуация с ценами на товары. Если налоговая нагрузка снижается, то это означает либо снижение цен (конкуренция заставит), либо рост прибыли компаний, входящих в цепочку. Что произойдет в реальности – зависит от ситуации на каждом конкретном рынке. А если нагрузка возрастет возникнет вопрос: насколько эластичен спрос, согласятся ли покупатели принять рост цен и взять часть нагрузки на себя? Ответ также зависит от конкретной ситуации на конкретном рынке.

Так как в каждом отдельном случае ответы на вопрос «Как изменятся цены на ресурсы и товары?» разные, авторы решили зафиксировать в своих моделях валовую выручку и ее структуру, кроме налогов. То есть мы моделируем, что произойдет с тем или иным условным предприятием при постоянных параметрах цен на покупаемые предприятием ресурсы и продаваемые им товары в разных налоговых режимах. В результате получаем, как каждый налоговый режим отражается на самом главном финансовом показателе – чистой прибыли.

Таким образом, представленные ниже модели не отражают изменения в налоговой нагрузке, которые связаны с уходом от ЕНП и прекращением двойного, тройного и пр. налогообложения одной и той же стоимости (описанные в первой части статьи). Они лишь показывают ситуации смены режима налогообложения для разных категорий предприятий при неизменных ценах на продукцию и ресурсы. Но повторимся: по нашему мнению, в рамках большинства цепочек создания добавленной стоимости произойдет снижение налоговой нагрузки, а, следовательно, финансовые показатели при переходе от существующей системы налогообложения к новой будут лучше, чем те, которые показаны в наших моделях.

Далее. Чем могут предприятия отличаться друг от друга? Мы решили, что главные различия лежат в плоскости трех основных показателей: доле в валовой выручке а) промежуточных товаров и услуг (которые не входят в добавленную стоимость и по ним могут осуществляться зачеты при уплате НДС), б) фонда оплаты труда, в) получаемых предпринимателем дивидендов. Поэтому мы построили три модели влияния перехода на общеустановленный режим для предприятий с разной долей указанных параметров в выручке.

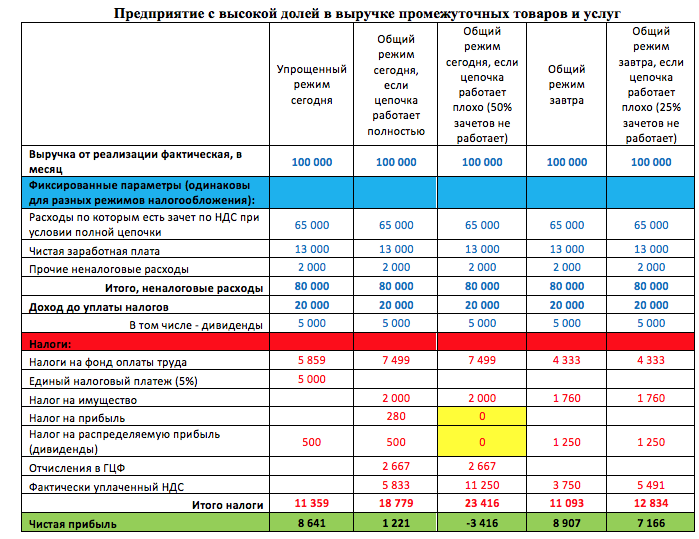

Первая модель – предприятие с высокой долей в выручке промежуточных товаров и услуг, по которым можно получить зачет по НДС, при условии, что вся цепочка полностью работает, то есть нет разрывов в уплате. Это обычно производственные предприятия, в себестоимости продукции которых много сырья и материалов, либо комплектующих. Например, прядильное производство (основное сырье – хлопок-сырец). Или сборка бытовой техники (из преимущественно импортных комплектующих).

Предполагается, что 65% выручки приходится на закупку товаров и услуг, 2% - на закупаемые товары и услуги, по которым невозможно получить зачет НДС, так как поставщики в принципе не являются плательщиками (например, финансовые учреждения). 13% выручки – «чистая» заработная плата, которую предприниматель обещал выплачивать своим работникам. 20% выручки остается на уплату налогов и чистую прибыль. При этом предполагается, что 5% выручки предприниматель планирует забрать в качестве дивидендов.

Расчеты показывают, что если рассматриваемое предприятие работает в упрощенном режиме, то общая налоговая нагрузка составит сегодня примерно 11,4%, а чистая прибыль – 8,7% от выручки.

Если предприятие работает в общем режиме налогообложения, то при условии, что нет разрывов в цепочке уплаты НДС, показатели налоговой нагрузки и чистой прибыли для него составят 18,8 и 1,2% от выручки соответственно. Но учитывая сегодняшние реалии, логично предположить, что далеко не по всем покупаемым товарам и услугам, можно получить зачет, так как подавляющее число хозяйствующих субъектов – неплательщики НДС. Колонка «Общий режим сегодня, если цепочка работает плохо» как раз показывает такую ситуацию. Предполагается, что 50% поставок пришло не от плательщиков НДС. В этом случае налоговая нагрузка составит 23,4% от выручки, что снизит чистую прибыль до отрицательных значений.

Таким образом мы видим, что для такого рода предприятий в налоговой нагрузке между общим и упрощенными режимами составляет 1,5-2 раза.

Самое главное, что нас интересует, это переход предприятия на новую систему налогообложения. Если цепочка уплаты НДС будет работать полностью, то выгоды очевидны: доля налогов в выручке – 11,1%, доля чисто прибыли – 8,9%. Это лучше, чем у любого текущего варианта. Но если мы предположим, что даже в новой системе не все цепочки уплаты НДС будут эффективно работать (25% зачетов не работает), то прибыльность снизиться до 7,1% (см. последнюю колонку). Это обстоятельство еще раз подчеркивает важность максимального расширения числа плательщиков НДС. Разрывов цепочки быть не должно!

И еще один момент. На практике для большинства предприятий данной категории налоговая нагрузка должна сократиться еще больше. Дело в том, что в цепочке поставщиков таких предприятий часто бывают плательщики НДС, особенно НДС на импорт, а также других таможенных платежей. Данное обстоятельство существенно удорожает ресурсы для рассматриваемых предприятий. В новой же налоговой системе НДС можно будет брать в зачет. А таможенные платежи существенно планируют сократить по в рамках реформирования тарифно-таможенного регулирования. Таким образом, выигрыш от новой системы станет гораздо более весомым, нежели это показывает наша модель.

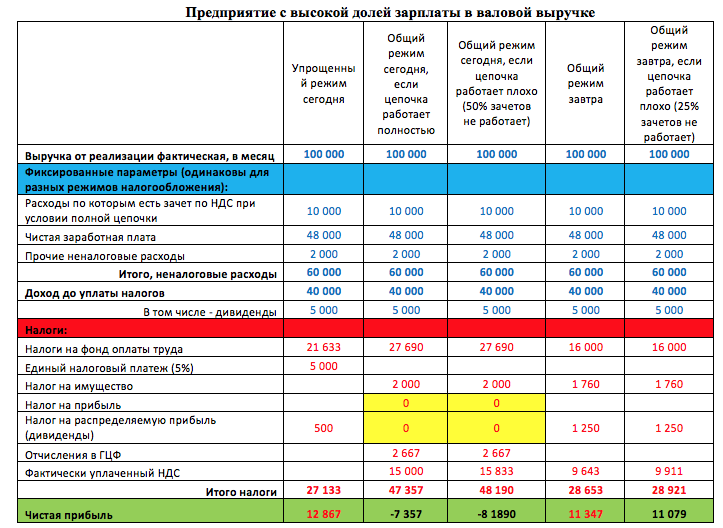

Вторая модель – предприятие с высокой долей зарплаты и добавленной стоимости в валовой выручке. Предполагается, что на «чистую» зарплату приходится 48% выручки, на ФОТ вместе с налогами на труд – почти 70% выручки, а на всю добавленную стоимость – 88% выручки. То есть предприятие будет платить 12% НДС фактически с 88% валовой выручки. А это очень много. Скорее всего, речь в данном случае может идти о предприятиях сферы услуг и трудоемких промышленных производствах.

И что мы видим?

В общеустановленном режиме такие предприятия (при наличии конкуренции) работать не могут: слишком высоки налоги на труд и нет возможности делать зачет НДС. Работая в упрощенном режиме наше условное предприятие несет налоговую нагрузку в размере 27,1% и получает чистую прибыль в размере 12,9% от выручки. Переход на новый общий режим несколько увеличивает нагрузку (28,7%) и уменьшает чистую прибыль (11,3%).

То есть делаем вывод: в трудоемких производствах, включая сферу услуг, переход от текущего упрощенного режима к новому общему режиму вызовет некоторый рост налоговой нагрузки. В этих отраслях нужно ожидать небольшого повышения цен. Это плата за накопившиеся в нашей экономике диспропорции. Но для потребителя рост цен на данные товары и услуги будет компенсирован снижением цен в тех отраслях, в которых налоговая нагрузка сократится.

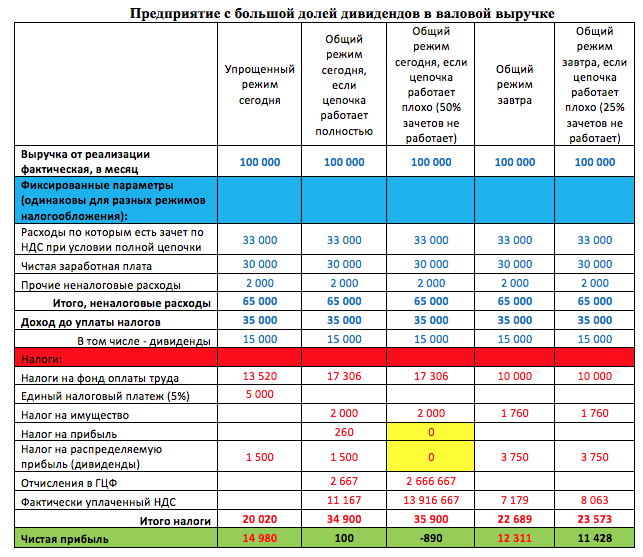

Третья модель – предприятие с большой долей дивидендов в валовой выручке. Предполагается, что на выплату дивидендов уходит 15% выручки. Вряд ли можно говорить об отраслевой принадлежности предприятий, выплачивающих большие дивиденды. Наверное, их можно найти в любой отрасли.

При переходе на текущий общий режим налоговая нагрузка возросла бы почти в два раза. Но в новом общем режиме рост налоговой нагрузки будет не значительным: с 20,0 до 22,7% от выручки. Соответственно снижение доли чистой прибыли в выручке: с 14,9 до 12,3%.

Что это означает? Новая налоговая система стимулирует предпринимателей не «проедать» свою прибыль, а инвестировать ее. Ведь если предприниматель из 15 тыс. усл. ден. прибыли, получаемой в качестве дивидендов 10 тыс. инвестирует в бизнес, то его налоговая нагрузка снизиться до сегодняшнего уровня:

И еще раз повторимся. В реальности налоговая нагрузка при переходе к новой налоговой системе может сократиться за счет снижения нагрузки на цепочку создания добавленной стоимости в целом. И чем длиннее цепочка, тем сокращение будет более весомым. Однако в рамках данных моделей эти сокращение учесть невозможно. Каждый предприниматель должен сам проследить работу цепочек, в которые он включен, и оценить влияние отказа от налогов с выручки в пользу НДС на налоговую нагрузку всей цепочки.

Примеры с условными торговым предприятием и предприятием общественного питания

А что в торговле и общественном питании?

В этих сектора доля теневого оборота велика как нигде. И сравнения с новыми правилами чаще всего вызывают реакцию: «А мы сегодня вообще почти ничего не платим. Докажите, что будет лучше!». Естественно, доказать, что налоги, пусть и низкие, платить выгоднее, чем не платить – невозможно. Поэтому новую систему налогообложения все же будем сравнивать с ситуацией, когда налоги платятся. С ситуацией, когда они не платятся, сравнивать бессмысленно.

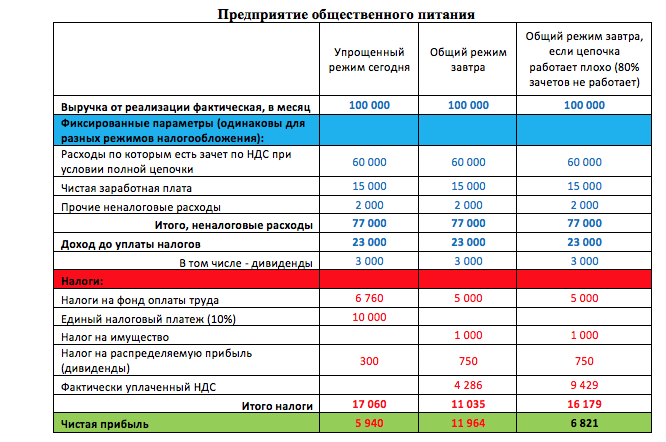

Моделируя ситуацию с предприятием розничной торговли, мы предполагаем, что торговая наценка (включающая зарплату, налоги и прибыль предприятия) составляет 20% от выручки. Расчеты показывают, что, если разрывов в цепочке НДС нет, розничная торговля должна выиграть от перехода на новую систему. Налоговая нагрузка сократится, а чистая прибыль возрастет.

Сектор общественного питания теоретически должен выиграть больше всех, так как ЕНП там очень большой – 10% и его замена на 12% НДС не должна стать проблемой. И расчеты это показывают: чистая прибыль возрастает примерно в два раза.

Однако все прекрасно знают, что большую часть закупок точки общественного питания делают на рынке, где никакой счет-фактуры ни с кого не спросишь. Поэтому для приближения к реальности мы предположили (последняя колонка), что только по 20% поставок товаров и услуг имеется возможность делать зачет. Но (о чудо!) даже в этих критических для уплаты НДС условиях, переход на новую систему оказывается выгодным.

Выводы

В первой части статьи были показаны необходимость перехода с налогов с выручки на НДС и выгоды такого перехода для экономики в целом, а также для цепочек создания добавленной стоимости, отдельных предприятий и потребителей их товаров и услуг. Предприятия теперь смогут брать в зачет ранее уплаченные налоги, избегая двойного, тройного и пр. налогообложения.

Но самый главный вывод – переход на новую систему налогообложения позволит экономике выйти на принципиально новые рубежи, начать строить длинные коммерческие цепочки, в том числе развивая конкурентоспособные производства, основанные на глубокой переработке и создания товаров с высокой добавленной стоимостью.

Еще один плюс новой системы – она подталкивает налогоплательщиков к выходу из «тени». Ведь сокрытие вами выручки не выгодно вашим покупателям: если не будет счет-фактуры, то ваш покупатель не сможет сделать зачет по НДС. Поэтому всем придется включаться в цепочку уплаты НДС, а, следовательно, легализовывать свой бизнес. А это, в свою очередь, устанавливает равные правил игры для всех и способствует развитию конкуренции.

В остальных разделах статьи мы попытались смоделировать ситуацию перехода на новую систему налогообложения для разных категорий предприятий. Но, учитывая, что особенности каждой цепочки, в которой участвует рассматриваемое предприятие, могут сильно друг от друга, вынуждены были предположить, что цены на ресурсы, товары и услуги в рамках модели фиксированы.

Что показал наш анализ?

- Предприятия, работающие в общем режиме налогообложения, от перехода к новой системе выиграют и выиграют очень много. Но это было очевидно и без всяких моделей.

- При переходе от сегодняшнего упрощенного режима к будущему общему режиму налоговая нагрузка в среднем сильно не меняется. Кто-то может немножко проиграть, кто-то – немножко выиграть. Главный выигрыш сегодняшних плательщиков ЕНП – стратегический, а не тактический (см. первый раздел статьи).

- От перехода к НДС выигрывают предприятия с высокой долей сырья, материалов, комплектующих в себестоимости, а также большинство предприятий сфер торговли и общественного питания (если, конечно, мы сравниваем «белые» схемы, а не «серую» с «белой»). Выгода от сокращения налоговой нагрузки в этих сферах будет распределена между производителями, посредниками (в виде роста прибыли) и покупателями (в виде снижения цен). Все буде зависеть от соотношения сил на рынке и развитости конкуренции.

- Предприятия с высокой долей трудовых затрат в себестоимости выигрывают от сокращения налогов на труд, но проигрывают от того, что доля сырья, материалов и комплектующих в издержка не велика, а, следовательно, мало что можно вернуть через зачет по НДС. Итоговое соотношение плюсов и минусов сильно зависит от того, насколько выиграют цепочки создания добавленной стоимости, в которые включено предприятие. Если в цепочке поставщиков появится серьезная экономия на налогах, то это может существенно удешевить материальные расходы компании, что позволит компенсировать потери от НДС. Но в отдельных отраслях, где цепочка недостаточно продолжительна, рост цен неизбежен. Это касается в первую очередь некоторых видов услуг. Однако именно в этих отраслях чаще всего бизнес имеет небольшие размеры и попадает в категорию предприятий, которые могут остаться на налоге с оборота. Для них налоговая нагрузка заведомо уменьшится по сравнению с текущей ситуацией (так как они не будут платить налог с дивидендов).

- Наконец, предприятиям, вытаскивающим большие дивиденды, придется задуматься над тем, что может быть лучше инвестировать свою прибыль, вместо ее «проедания».

И еще один момент. Переход к новой системе налогообложения и взаимное приспособление бизнеса и налоговой системы друг к другу займут некоторое время. Учитывая накопившиеся диспропорции, в краткосрочном периоде может возникнуть рост цен на некоторые ресурсы, услуги и товары. При том, что цены на другие ресурсы, услуги и товары будут снижаться или, по крайней мере, не станут расти вместе с инфляцией (то есть снизятся в относительном выражении). В целом потребители не должны пострадать даже в краткосрочном периоде, а экономика и рынки неизбежно придут к состоянию нового равновесия. В недалекой перспективе же общее снижение налоговой нагрузки, предусмотренное Концепцией налоговой реформы, сделает нашу продукцию более конкурентоспособной и дешевой, а также будет способствовать ускоренному экономическому развитию и росту благосостояния населения.

Больше аналитики и важных новостей в Телеграм-канале: @RepostUZ.