Начиная с 20 февраля текущего года официальный курс доллара неизменно падал и лишь последнее обновление курсов валют (на 1 мая) дало мизерный прирост стоимости доллара. При этом продолжили падение евро, рубль и йена. Как объяснить это явление и что следует ожидать в будущем? Редакция попросила ответить на эти вопросы независимого экономиста Юлия Юсупова.

Объяснять, а тем более прогнозировать колебания обменного курса – вещь совершенно неблагодарная. Во-первых, на валютный рынок оказывает влияние огромное число факторов, многие из которых невозможно описать количественно, тем более предсказать их изменения. Во-вторых, поведение главного участника валютного рынка – Центрального банка – также не всегда можно однозначно понять и предсказать.

Но все же попытаемся понять, как работает валютный рынок, от чего зависят изменения обменного курса и как валютная политика связана с другими видами экономической политики. Это позволит лучше понимать существующие тенденции.

Модель бассейна: поступления и расход валюты

Представим себе бассейн с несколькими трубами, по которым вода доставляется и через которые она вытекает из бассейна. А теперь предположим, что это не вода, а иностранная валюта, которая поступает в страну и уходит из нее. Количество «воды» в бассейне – запас иностранной валюты, имеющийся в настоящее время в экономике.

Через какие каналы («трубы») валюта поступает в страну?

- Доходы от экспорта товаров и услуг. Продавая товары и услуги зарубежным покупателям наши предприниматели получают валюту на свои банковские счета.

- Денежные переводы от внешних трудовых мигрантов (гастарбайтеров). Для Узбекистана – это второй по важности источник поступления валюты после экспорта.

- Прочие поступления. Это, прежде всего, зарубежные кредиты и инвестиции. Например, правительство, коммерческий банк или предприятие берет валютный кредит у иностранного банка. Валюта поступает на счет соответствующей структуры. Или иностранный инвестор вносит в валюте свой вклад в уставной фонд совместного предприятия.

А через какие каналы иностранная валюта уходит из экономики страны?

- Импорт товаров и услуг. Чтобы завести импортную продукцию или купить услугу у иностранного партнера нужна валюта. Соответственно импортер должен эту валюту перечислить со своего счета за рубеж. А если на счету нет валюты, то сначала купить ее на валютном рынке.

- Отток капитала. В нашей стране еще нет свободной конвертации по движению капитала. Поэтому вывоз капитала из страны происходит большей частью нелегально (главным образом через так называемое трансфертное ценообразование – то есть покупку и продажу товаров через цены, отличные от рыночных). Количественно оценить объемы этого явления невозможно. Можно лишь сказать, что интенсивность оттока капитала зависит прежде всего от привлекательности инвестиционного климата страны: чем экономика привлекательней для инвестора, тем вывоз капитала меньше.

- Прочий расход валюты. Например, денежные переводы из страны, возврат ранее взятых валютных кредитов, выплата дивидендов иностранным инвесторам.

А что включают запасы валюты? Это:

- золотовалютные резервы Центрального банка (ЦБ);

- запасы валюты частного сектора – коммерческих банков, предприятий, физических лиц.

Если поступления валюты большее ее расхода, то запас валюты растет, если меньше – то сокращается.

Регулирование валютных потоков: роль обменного курса

Интенсивность поступлений и оттоков валюты из страны зависит от множества факторов. Например, очень важным фактором для поступления валюты в Узбекистан является экономическая ситуация в странах, которые покупают в больших объемах нашу продукцию и куда едут на заработки наши гастарбайтеры, – в России и Казахстане. Особенно важны изменения обменных курсов национальных валют этих стран. Вспомним последствия обвала рубля в 2014-15 гг. для нашей экономики и прежде всего для валютного рынка. Рубль подешевел, а, следовательно, в долларовом выражении и подешевели доходы гастарбайтеров, работающих в России, а также доходы от продажи наших товаров в России. В результате поступления валюты из этой страны в Узбекистан резко сократились. Что привело к существенному удорожанию доллара на черном валютном рынке.

Но самый главный фактор, влияющий на поток и отток валюты, - обменный курс сума. Хорошо, что курс у нас теперь один, а не, как минимум, три, как год назад. Анализировать теперь легче.

Величина и изменения обменного курса очень активно влияют на самые главные составляющие притока и оттока валюты – экспорт и импорт. Чем дороже доллар (дешевле сум), тем выгоднее осуществлять экспорт (получаете больше сумов за вырученные доллары) и невыгоднее импортировать (приходится отдавать больше сумов за импортный товар).

Проиллюстрируем на простом цифровом примере. Вы - экспортер. Ваш товар на мировом рынке стоит, предположим, 100 долл. При курсе 8000 сумов за доллар ваша валютная выручка от единицы товара – 800 000 сумов. Но если доллар подорожает, например, до 9000 сумов, то валютная выручка возрастет до 900 000 сумов. В результате чего экспорт становится более выгодным и расширяется. А, следовательно, при подорожании доллара увеличиваются поступления валюты в страну. Но если Вы импортер, то при удорожании доллара ситуация для вас прямо противоположная: 100 долларовый импортный товар, который вы раньше продавали за 800 000 сумов теперь придется (чтобы покрыть издержки) продавать за 900 000 сумов. В результате спрос на импорт сокращается. Соответственно уменьшается отток валюты из страны.

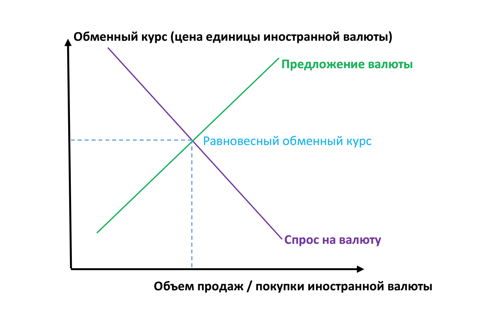

Таким образом, обменный курс – это естественный регулятор поступлений (предложения) и оттока (спроса) валюты. Соответственно, существует некий равновесный обменный курс, который обеспечивает равенство спроса и предложения на валютном рынке. Именно при таком обменном курсе поступления валюты в страну будут равны ее оттоку. Если цена доллара выше равновесного уровня, то предложение валюты будет превышать спрос и запасы валюту начнут расти. Если ниже – то наоборот, спрос будет превышать предложение и запасы начнут сокращаться.

Валютная политика и золотовалютные резервы

Итак, главный (но не единственный!) фактор, влияющий на приток и отток валюты в страну – обменный курс национальной валюты.

В некоторых странах обменный курс определяется исключительно рыночными силами. Там балансировка спроса и предложения валюты осуществляется стихийно. Но таких стран немного. В большинстве же стран государство в лице ЦБ так или иначе вмешивается в работу валютного рынка и сознательно влияет на обменный курс. Такое вмешательство осуществляется посредством покупки или продажи валюты Центральным банком, который выступает как участник рынка. Часто ЦБ просто фиксирует обменный курс и гарантирует коммерческим банкам, что купит или продаст им валюту по этому курсу. Как не трудно понять, такая политика не имеет ничего общего с тем, что делал наш ЦБ до сентября прошлого года: просто фиксировал официальный курс без каких-либо обязательств осуществлять продажу валюты по этому курсу. В условиях рыночной экономики так себя ЦБ вести, естественно, не может.

Для чего государство вмешивается в ценообразование на валютном рынке? Чаще всего это делается для стабилизации обменного курса. Когда он меняется по несколько раз на день - это не очень хорошо для экономической стабильности и бизнеса. Тем более часто обменные курсы меняются под воздействием чисто случайных или спекулятивных факторов. Вот государство и пытается сделать экономическую жизнь более предсказуемой и устойчивой.

Но могут быть и другие причины, подталкивающие государство к вмешательствам на валютном рынке. Например, в рамках политики экспортоориентации государство сознательно завышает курс иностранной валюты (удешевляет собственную валюту) – чтобы стимулировать экспорт и дестимулировать импорт. Такая политика гораздо больше защищает отечественных производителей, нежели разного рода тарифные и нетарифные барьеры перед импортом, чем всегда увлекалось наше правительство. При такой политике обменный курс устанавливается на уровне выше равновесного (доллар более дорогой), а излишки валюты накапливаются в разного рода государственных валютных фондах, в том числе в официальных резерва ЦБ.

Другой пример. ЦБ может использовать обменный курс в качестве «якоря» в борьбе с инфляцией. В этом случае курс доллара наоборот занижается относительно равновесного уровня. Спрос на валюту в этом случае превышает предложение. А излишки сумов ЦБ скупает за счет распродажи своих золотовалютных резервов. Понятно, что такая политика ограничена во времени: резервы рано или поздно закончатся. Поэтому чаще всего при проведении антиинфляционной политики ЦБ старается просто поддерживать обменный курс на равновесном уровне, не допуская занижения стоимости национальной валюты.

При этом надо иметь в виду, что чем больше отклонение официального курса от равновесного, тем сильнее будут изменяться (увеличиваться или сокращаться) золотовалютные запасы ЦБ. Иными словами, для ЦБ изменение размеров золотовалютных резервов – главный индикатор, на который надо ориентироваться при проведении валютной политики.

Что происходит с курсом доллара?

Теперь самое время вернуться к «нашим баранам» и проанализировать, что происходит с обменным курсом в последнее время. Вот уже два с половиной месяца официальный курс доллара к суму падает (если не считать мизерного прироста на 1 мая). Впрочем, падение это очень незначительное (менее 1,5%), скорее демонстративное, которым ЦБ хочет показать, что девальвировать сум не собирается. Поэтому надо говорить не о падении стоимости доллара, а о беспрецедентной стабильности курса сума, который впервые за свою историю держится на примерно одном уровне столь длительное время.

Но насколько долго эта стабильность будет продолжаться? Для того, чтобы ответить на данный вопрос, мы должны знать:

- Является ли текущий курс равновесным, а если нет, то насколько он отклоняется от точки равновесия?

- Какие факторы могут повлиять на валютный рынок в ближайшем будущем?

- Каковы планы и приоритеты Центрального банка?

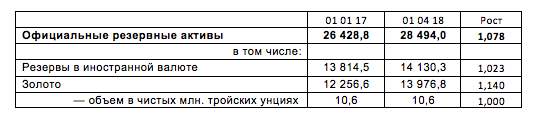

Ключевым индикатором, показывающим насколько обменный курс близок к точке равновесия, являются запасы золотовалютных резервов ЦБ. Благо, с начала года ЦБ начал публиковать соответствующие данные.

Мы видим, что общий размер золотовалютных резервов с начала года вырос за три месяца на 7,8%. Однако надо иметь в виду, что ключевым фактором роста стало увеличение стоимости золота. Золотая составляющая, не изменившись в количественном отношении, подорожала на целых 14%. А собственно рост резервов в иностранной валюте составил 2,3%.

Официальные международные резервы Республики Узбекистан, в млн. долл. США

Источник: http://www.cbu.uz/ru/statistics/intlreserves/2018/04/107404/

Таким образом, если опираться на данные о золотовалютных резервах, то текущий обменный курс доллара немного завышен. ЦБ своими действиями по удешевлению доллара демонстрирует свою приверженность принципу «нейтральности золотовалютных резервов», стараясь приблизить официальный обменный курс к равновесному уровню. ЦБ как бы говорит: мы устанавливаем обменный курс на уровне максимально приближенном к точке равновесия. Такая политика вполне вписывается в стратегию Центрального банка на обуздание инфляции: если сделать доллар более дорогим (например, 8500 или 9000 сумов), то это было бы выгодно экспортерам и местным производителям, конкурирующим с импортом, но могло бы способствовать увеличению денежной массы в экономике и ограничило бы усилия ЦБ проведению антиинфляционной политики.

Что дальше будет происходить с курсом доллара?

Если ЦБ и дальше будет придерживаться принципа «нейтральности золотовалютных резервов», то дальнейшее изменение обменного курса будет зависеть от факторов, влияющих на поступления и отток валюты. Что здесь можно ожидать в ближайшие месяцы?

К факторам укрепления сума (удешевления доллара) можно отнести:

- рост поступлений от доходов трудовых мигрантов (начался сезон строительных работ);

- рост валютных поступлений от экспорта плодоовощной продукции (весной-летом);

- возможное укрепление курсов рубля и тенге вследствие роста цен на нефть (если эта тенденция продолжится);

- возможное подорожание сырьевых экспортных товаров Узбекистана на мировых рынках (например, в последнее время мы наблюдаем рост цены золота).

К факторам удешевления сума (подорожания доллара) относятся:

- внутренняя инфляция: если ее темпы останутся на относительно высоком уровне, то это будет способствовать обесцениванию сума на валютном рынке (здесь много зависит от того, удастся ли ЦБ выполнить свои задачи по обузданию инфляции);

- возможное обесценивание рубля и ослабление российской экономики из-за действия санкций и контрсанкций (рубль недавно опять упал, несмотря на рост нефтяных цен).

Какие именно тенденции окажутся сильнее – это «гадание на кофейной гуще». Потому я от прогноза воздержусь. Читатель сам может попробовать сделать свой прогноз.

Будет ли меняться валютная политика Центрального банка?

Можно предположить, что до решения задачи обуздания инфляции ЦБ не откажется от применения принципа «нейтральности золотовалютных резервов», то есть поддержания обменного курса на максимальном приближении к точке равновесия. Но после достижения целевых показателей по темпам инфляции и обеспечения устойчивости денежного обращения политика Центрального банка начнет неизбежно смягчаться. Прежде всего речь идет о смягчении кредитной политики: снижение процентных ставок должно стимулировать рост инвестиций в экономику. Однако смягчение может коснуться и валютной политики. В частности, искусственно заниженный обменный курс сума (дорогой доллар) – важный инструмент стратегии экспортоориентации, который успешно использовали и используют многие страны. Как было уже сказано выше, дешевый сум (дорогой доллар) выгоден экспортерам, а аткже местным производителям, конкурирующим с импортом. Политика дешевого сума будет способствовать ускорению развития экономики.

Однако проводить ее можно только после обуздания инфляции. Поэтому все зависит от того, насколько быстро ЦБ сможет решить эту задачу.

Выводы

Насколько долго сум будет демонстрировать свою стабильность на валютном рынке зависит от множества факторов, в том числе и внешних. Вряд ли здесь возможны точные прогнозы.

Стабильность курса также зависит и от политики Центрального банка. Она может поменяться при значимом сокращении темпов инфляции и уверенности ЦБ, что инфляция вновь не подскочит из-за смягчения денежно-кредитной и валютной политики. В этом случае ЦБ может попробовать использовать умеренную девальвацию для стимулирования экспорта.

Хотелось бы, чтобы Центральный банк завершил процесс либерализации валютного рынка разрешил физическим лицам покупать наличную валюту, пусть и с разумными ограничениями (не больше определенной суммы на одного человека в год).

И хотелось бы предостеречь ЦБ от удержания обменного курса ради удержания. Если ситуация на валютном рынке изменится в сторону сокращения валютных поступлений или увеличения спроса на валюту, ни в коем случае нельзя удерживать обменный курс «любой ценой». Так можно остаться без валютных резервов или, что еще хуже, вернуться к ограничениям на конвертацию.

Но лично я верю в разумность нашего Центрального банка.

Узнавайте о новых статьях первыми, подписавшись на наш Телеграм-канал: @RepostUZ.