«Жалка участь ростовщика: своими доходами он мостит себе дорогу в ад».

Абу Муин Насир Хосров, таджикско-персидский поэт, философ и религиозный деятель.

Ростовщичество старо как мир. Про ростовщиков писал еще греческий поэт Гесиод, живший в VIII-VII веках до нашей эры. Означает ли это, что система ростовщичества сохранится всегда?

Ростовщичество, оно же лихоимство, оно же лихва, оно же риба…

Ростовщичество («лихоимство» в русском и «риба» в арабском языках) – это ссуда денег с условием возврата не только этой же суммы, но и денег (процентов) за ее получение. С экономической точки зрения ростовщичество – это отдача капитала в ссуду за вознаграждение.

Ростовщик – одна из древнейших профессий, которая возникла до появления отчеканенных денег. Еще в Древней Греции менялы (трапезиты) давали деньги «в рост». Тогда же начались предприниматься шаги со стороны государства по борьбе с высокими процентами. Например, уже в IV веке до нашей эры осуществилось принятие закона Лициния Столона, который был призван облегчить положение должников-плебеев.

Первые ссуды давались и возвращались натурой: зерном, мукой, скотом, услугами. Существует версия, что сама идея давать имущество в рост произошла из первоначально беспроцентных ссуд скотом. Хозяин, отдавая молодых бычков на время своим соседям в качестве тягловой силы, получал их обратно с естественным приростом живой массы.

Ссуды могли даваться с залоговым обеспечением или без такового.

В древние времена в качестве залога служили сам должник или члены его семьи (личная кабала), затем — земля и другие вещи.

В Древней Греции долговое рабство было отменено в ходе проведения реформ Солона в VI веке до нашей эры.

Уже в это время ростовщики предоставляли такие же услуги, как и образованные гораздо позже банковские учреждения: предоставление кредитов, хранение и обмен денег, ведение лицевых счетов клиентов и перевод денег в другие города от имени и по поручению вкладчиков, оформление денежных расписок – прообраза современных чеков.

Несмотря на довольно широкое развитие ростовщичества, эта деятельность зачастую запрещалась светскими и религиозными властями. Законы царя Хаммурапи (XVIII век до нашей эры), среднеассирийские и хеттские законы, религиозные учения запрещали или ограничивали ростовщическую деятельность.

По древнеримскому законодательству, например, ростовщичество считалось более бесчестным, порочным и преступным, чем воровство: на вора налагался штраф вдвое большего краденого имущества, а на ростовщика - в четыре раза больше полученных процентов.

Ростовщичество как явление критиковали Платон, Сенека, Цицерон, Аристотель и другие мыслители древности. Последний, например, говорил, что получение процентного дохода – это самая противоестественная форма дохода, так как деньги предназначены лишь для обмена и не могут родить новые деньги.

Средневековые мыслители также осуждали ростовщичество, объясняя это тем, что кредитор присваивает чужой доход, полученный усилиями, стараниями и трудом должника. Известный философ XIV века Никола Оресм - советник Карла V - писал, что ростовщики недостойны честного имени и излишни для общества, так как не доставляют ему необходимых для жизни предметов.

И такие мысли находили поддержку со стороны государства. В 1312 году во Франции и в 1341 году в Англии была запрещена ростовщическая деятельность, в ряде городов Италии под запретом находилось не только проживание, но даже нахождение ростовщиков в черте города и его окрестностях.

Следует отметить, что ростовщичество осуждалось как недостойное и преступное занятие лишь по отношению к своим гражданам или соплеменникам и считалось вполне пристойным по отношению к иноземцам, инородцам или иноверцам.

Например, в Древнем Риме ростовщичеством занимались не римские граждане, а жители итальянских городов — латины, которые не имели прав и обязанностей граждан империи.

Но с развитием хозяйственных отношений потребность в заемных деньгах возросла и к XVI веку размещение капитала под проценты становится распространенным явлением. Законодательно ростовщичество было ограничено лишь установленным максимумом процента (лихвы или сверхприбыли кредитора). Появление буржуазии и становление капиталистических отношений привели к появлению упорядоченного механизма кредитования и первых банковских учреждений.

Религия и ростовщичество

Отношение религии к ростовщичеству выражается в том, что ссудный процент воспринимается как несправедливость или даже вовсе мошенничество (например, если заёмщики не представляют, какую сумму им придётся отдать за пользование деньгами).

В исламе ростовщичество («риба») осуждается, запрещается и является тяжким грехом.

Всевышний Аллах ниспослал пророку Мухаммаду в Священном Коране: «Аллах дозволил торговлю и запретил ростовщичество» (сура «Аль-Бакара», аят 275). Более того, Всевышний Аллах объявил войну людям, занимающимся лихвой (предоставление одним лицом другому определённого количества имущества на какой-то срок с условием извлечения из этого какой-либо выгоды и пользы для себя: материальной или нематериальной): «Если вы не оставите занятие ростовщичеством, то Аллахом и Его Посланником вам будет объявлена война» (сура «Аль-Бакара», аят 289).

Возможность обрести имущество в долг установлена Всевышним Аллахом в качестве помощи и благотворительности для людей, а никак не для того, чтобы посредством этого притеснять их.

«Аллах удалит выгоду из ростовщичества, имущество, которое было смешано с лихвой, Он погубит, а воздаяние за имущество, которое было пожертвовано в милостыню, Он преувеличит» (сура «Аль-Бакара», аят 276).

В исламе в грех впадает не только тот, кто отдаёт деньги под проценты, но и тот, кто берёт ссуду. И дающий, и берущий, и все, кто способствуют ростовщичеству, являются соучастниками этого греха.

В хадисах сказано: «Посланник Аллаха, мир ему и благословение Аллаха, проклял ростовщика, того, кто берёт у него в долг, писца [делающего запись] и обоих свидетелей их сделки и сказал: Они [ничем] не отличаются [друг от друга]» (Ахмад, Муслим); «Существуют четыре категории людей, которых Всевышний Аллах обязался не впускать в Рай и не угощать райскими плодами: те, кто постоянно употребляет алкоголь, ростовщики, пожиратели имущества сирот и обижающие своих родителей» (Хаким); «Грех за осознанное употребление одного дирхама из ростовщичества больше, чем грех за совершение тридцати шести прелюбодеяний» (Ахмад, Табрани); «У ростовщичества семьдесят две категории, и самая меньшая из них по тяжести греха равна совершению прелюбодеяния со своей матерью» (Табрани); «Когда в одной местности люди занимаются ростовщичеством и прелюбодеянием, то они тем самым навлекают на себя наказание Всевышнего» (Хаким); «В ночь Вознесения [Ми‘раджа] я увидел людей с огромными, подобно домам, животами, и в них высвечивались змеи. Я спросил: «О Джабраил, кто эти люди?» Он ответил, что это ростовщики» (Ахмад, Ибн Маджа).

Противником ростовщичества выступает и христианская церковь. При этом определено, что нельзя брать процент ни с единоверцев, ни с иноверцев. В Евангелии от Луки сказано: «И если взаймы даете тем, от которых надеетесь получить обратно, какая вам за то благодарность? Ибо и грешники дают взаймы грешникам, чтобы получить обратно столько же. Но вы любите врагов ваших, и благотворите, и взаймы давайте, не ожидая ничего; и будет вам награда великая, и будете сынами Всевышнего; ибо он благ и к неблагодарным и злым» (Лук. 6: 34-35). Вместе с тем, не отвергается возможность беспроцентных кредитов: «Просящему у тебя дай и от хотящего занять у тебя не отвращайся» (Мтф 5: 42).

В своей борьбе против ростовщичества христиане всегда вдохновлялись поступком Спасителя – это единственный случай, описываемый в Новом Завете, когда Христос проявил насилие. Он опрокинул столы менял и изгнал их из Иерусалимского храма: менялы были ростовщиками и спекулянтами.

Они, по словам самого Христа, превратили храм в разбойничий вертеп (Мтф 21:12; Мк 11:17): «Не можете служить Богу и мамоне» (Мтф 6:24).

В иудаизме ростовщичество порицается в отношении своего народа, но рассматривается в качестве средства и метода захвата собственности неиудеев и власти над ними.

«Не отдавай в рост брату твоему ни серебра, ни хлеба, ни чего-нибудь другого, что [можно] отдавать в рост; иноземцу отдавай в рост, а брату твоему не отдавай в рост, чтобы Господь Бог твой благословил тебя во всем, что делается руками твоими, на земле, в которую ты идешь, чтобы овладеть ею» (Второзаконие, 23:19); «Ибо Господь, Бог твой, благословит тебя, как Он говорил тебе, и ты будешь давать взаймы; и господствовать будешь над многими народами, а они над тобой господствовать не будут» (Второзаконие, 15:6); «Тогда сыновья иноземцев будут строить стены твои, и цари их служить тебе, народ и царства, которые не захотят служить тебе — погибнут, и такие народы совершенно истребятся» (Исайя 60: 10-12).

Осуждение ростовщичества находим у Конфуция: «Благородный человек знает только долг. Низкий человек знает только выгоду» и в буддизме: «Царь, проститутка, демон, огонь, вор, юноша и нищий не могут понять страдания других. Восьмым в этой категории является сборщик налогов и ростовщик».

Государство и ростовщичество

В некоторых странах (Иран, Пакистан, Судан и Малайзия) риба запрещена. Так, статья 49 Конституции Исламской Республики Иран гласит: «Правительство должно конфисковывать накопления, полученные за счет ростовщической прибыли, присвоения собственности, взятки, растраты, воровства, азартных игр, злоупотребления вакуфным имуществом, государственных подрядов и контрактов, продажи пустынных земель и имущества, не принадлежащего частному лицу, организации мест разврата и за счет других незаконных способов обогащения и возвращать незаконно присвоенное истинному владельцу, а в случае неизвестности его - передавать это имущество в казну. Правительство должно осуществлять этот принцип после расследования и доказательства наличия состава одного из упомянутых деяний по закону».

Статья 21 Американской конвенции «О правах человека» от 22 ноября 1969 года определяет, что «ростовщичество или другие формы эксплуатации человека человеком запрещены законом». В 2017 году Госдума России приняла пакет поправок в Гражданский кодекс (статья 809), которые корректируют правила предоставления займов между физическими лицами. В них появилось понятие «ростовщические проценты» - это проценты «в два и более раз превышающий обычно взимаемые в подобных случаях проценты и поэтому являющийся чрезмерно обременительным для должника".

В отечественном законодательстве существует понятие недействительности сделки, противной основам правопорядка и нравственности. «Сделка, содержание которой не соответствует требованиям законодательства, а также совершенная с целью, заведомо противной основам правопорядка или нравственности, ничтожна. К такой сделке применяются правила, предусмотренные частью второй статьи 114 настоящего Кодекса» (статья 116 Гражданского кодекса). «При недействительности сделки каждая из сторон обязана возвратить другой все полученное по сделке, а в случае невозможности возвратить полученное в натуре (в том числе, когда полученное выражается в пользовании имуществом, выполненной работе или предоставленной услуге) возместить его стоимость в деньгах, если иные последствия недействительности сделки не предусмотрены законом» (часть вторая статьи 114 Гражданского кодекса).

Опираясь на указанные статьи ссудные проценты, полученные по ростовщическим сделкам, должны быть возвращены потерпевшему от действий ростовщика (банка, кредитора, ломбарда, микрокредитных организаций), так как ростовщичество всегда ставит заведомо противную основам нравственности и правопорядка цель в договоре – получение процентов или лихвы.

Ростовщичество - форма паразитической и вредоносной деятельности, которая представляет деньги как товар. Но ведь деньги не являются товаром. Согласно статьи 32 закона «О Центральном банке Республики Узбекистан» «сум является единственным неограниченным законным средством платежа в Республике Узбекистан», то есть государство признает за деньгами функции средства платежа, обращения и накопления, но не признает их в качестве товара. Деньги - это средство, выражающее ценности товаров и услуг, их универсальный эквивалент. Не более того.

Попытки наделить деньги «товарной» сущностью стали предприниматься сравнительно недавно, но это ложная и придуманная теория, основной целью которой является формирование базы для оправдания существования ссудного процента.

К сожалению, государство не замечает степень негативного влияния ростовщичества на общественную и экономическую жизнь, не замечает, как банковские учреждения используют кредиты и ссудный процент для получения лихвы, как заемщики загоняются в кредитное рабство. Более того, это считается престижной предпринимательской деятельностью.

Великий русский писатель Николай Лесков писал: «Прежде ростовщики сознавали, что действуют преступно, и всеми мерами скрывали своё гнусное ремесло, что, много ли, мало ли, но оберегало нравственность народа. Дозволение ростовщикам действовать гласно привело к тому, что теперь многие приучились смотреть на ростовщичество, как на простое коммерческое дело, и такое мнение случается не раз слышать от очень порядочных людей».

Экономика и ростовщичество

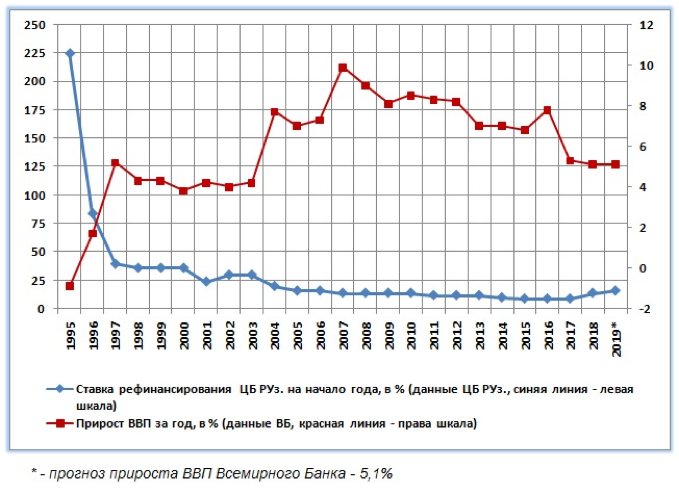

Центральный банк страны регулярно устанавливает ставку рефинансирования и в настоящее время она равна 16 процентам. Основной задачей главного денежно-кредитного регулятора провозглашается переход к таргетированию инфляции или инфляционному таргетированию (поддержание инфляции в определенных границах).

Высокую ставку Центральный банк оправдывает наличием высокой инфляции. Действительно, индекс потребительских цен по данным Госкомстата составил за 2017 год 14,4 процента, за 2018 год – 14,3 процента и за январь-октябрь 2019 года – 11,4 процента.

Как будто бы все логично. Но не совсем логичным выглядит резкое увеличение (более чем в три раза) объемов кредитования за последние три года с одновременным ростом средних процентных ставок с 9,2 процента в 2015 году до 21,8 процента в 2018 году.

Увеличение масштабов кредитования с одновременным ростом размера ссудного процента ведет к усилению инфляционных процессов: заемщики вынуждены включать лихву в себестоимость товаров и услуг, а, следовательно, повышать цены.

Часть экспертов считает, что именно увеличение объемов выданных кредитов привело к росту совокупной денежной массы более чем 1,5 раза за 2017—2018 годы, что, в свою очередь, привело к скачку инфляции: с 5,7 процента в 2016 году до более 14 процентов в 2017-2018 годах.

Автор статьи считает, что инфляцию подстегнули не рост объемов кредитования, а увеличение ставки рефинансирования с 9 до 14 процентов в 2017 году, а с сентября 2018 года – до 16 процентов. Кроме того, существенное влияние на разгон инфляции оказала девальвация сума в сентябре 2017 года.

Рост ставки рефинансирования сдерживает развитие экономики: прослеживается обратная зависимость между ставкой рефинансирования и приростом объема валового внутреннего продукта:

Увеличение денежной массы не всегда приводит к росту инфляционных процессов. В Узбекистане уровень монетизации экономики (отношение денежной массы М2 к объему валового внутреннего продукта), характеризующий степень обеспеченности экономики деньгами, составляет 18 процентов. Это очень низкий показатель (такой показатель наблюдался в экономике РФ в 1997 году).

Для развитых экономик, в которых хорошо функционирует финансовый сектор, присущ высокий уровень монетизации экономики: США он достигает 88 процентов объема валового внутреннего продукта, в Великобритании и Канаде – 140, в Австралии – 106, в Китае – 195, в Японии – 248 процентов. И где в этих странах гипер- или хотя бы галопирующая инфляция?

Исламский банкинг – совершенный путь развития реальной экономики

Мировой финансовый кризис 2008-2011 годов вскрыл всю порочность банковской и финансовой системы США. Неконтролируемая эмиссия долларов и неправильное управление денежными потоками, выдача ненадежных (subprime) кредитов и широкое использование денежных суррогатов и деривативов (опционов, фьючерсов, форвардов, свопов, варрантов), нарушения в области корпоративного управления и рост нерегулируемой «теневой» банковской системы явились основными причинами кризиса.

Именно кризисные явления всколыхнули интерес к исламскому банкингу – способу ведения банковских дел, который согласуется с религиозными правилами ислама, а именно с полным отказом от ссудного процента и фьючерсных сделок.

Исламские банки практически не пострадали от мирового финансового кризиса, продемонстрировав свою высочайшую эффективность и устойчивость.

Идея создания беспроцентной банковской системы возникла в 40-х годах прошлого века: в это время на полуострове Индостан было создано множество сберегательных обществ и касс взаимопомощи, отказавшихся от ссудного процента.

Первое теоретическое обоснование исламской экономической модели дал в 1946 году Анваль Икбар Куреши в книге «Ислам и теория процента». Основой такой модели Куреши считал партнерские отношения между исламским банком и клиентом.

Практическое воплощение исламский банкинг получил в 1963-1967 годах, когда в городе Мит-Гамр (губернаторство Дакахлия) в Египте был осуществлен эксперимент по внедрению исламского банковского дела. В проекте Мит-Гамр были приняты следующие типы счетов: сберегательные счета; инвестиционные счета, закят счета. Проект оказался успешным: сберегательные вклады населения увеличились с 25 тысяч египетских фунтов до 125 тысяч, инвестиционные депозиты увеличились с 35 тысяч до 75 тысяч египетских фунтов. Инвестиционные проекты тщательно анализировались (около 60 процентов кредитных заявок не было удовлетворено).

В 1975 году состоялось официальное открытие Исламского банка развития (ИБР).

Исламский банк отличается от обычного этическими соображениями и специализированными банковскими продуктами. В исламском банкинге существует полный отказ от получения и оплаты банковских процентов, которые приравнены к ростовщичеству.

Основные принципы работы исламского банка: следование нормам шариата; отказ от получения процентов (риба); неведение дел в условиях неопределенности майсира (игорный бизнес, организация и проведение лотерей); непризнание доходов от случайных стечений обстоятельств; нефинансирование производства и торговли «нечистыми» товарами (свинина, табак, алкоголь, наркотики и тому подобное); отклонение проектов, связанных с неисламскими кредитными организациями.

Наибольшее распространение в исламском банкинге приобрели следующие продукты: Кард-Уль-Хасан (беспроцентная ссуда); Мурабаха (перепродажа с торговой наценкой); Мушарака (совместный бизнес); Мудараба (участие в прибылях и убытках); Иджара (лизинг); Иджара Тумма Аль Бай (аренда с правом выкупа); Сукук (ценные бумаги); Истисна (соглашения на срок); Хиба (премиальное участие); Бай Битхаман Аджил (сделка с отсрочкой платежа); Бай-Уль-Ина (продажа с правом выкупа); Вакала (агентские услуги); Такафул (исламское страхование); Вадиа (хранение ценностей в банке); Бай-Салям (авансовый платеж).

Сейчас в мире насчитывается около трёхсот исламских банков, их общие активы превышают (по данным компании Ernst & Young) 3,4 триллиона долларов.

Финансово-банковская система, основанная на нормах шариата, показывает годовой прирост (по данным швейцарского банка UBS) на уровне около пятнадцати процентов: такими темпами прироста не может похвастаться ни одна экономика мира.

Стремительное развитие исламский банкинг получил в Египте, Турции, Иране, Малайзии, Кувейте, Саудовской Аравии, Катаре, ОАЭ, Индонезии, Пакистане и Бахрейне. Во многих классических банках открываются отделения, работающие по принципам исламского банкинга. Пользуются исламскими банковскими продуктами не только мусульмане: клиентов, не имеющих к исламу никакого отношения, исламский банкинг привлекает своими этическими нормами.

«Я не халявщик, я - партнер!» (реклама акционерного общества МММ, 1992 - 1994 годы)

Обычный банк заинтересован лишь в получении ссудного процента. Банк особо не интересуют цели инвестирования: для него важно залоговое обеспечение и риба. Классический банк, аккумулируя средства вкладчиков, обещает и выплачивает им процент. При этом размер ссудного процента не зависит от участия или трудовой деятельности самих вкладчиков. Затем банк предоставляет заемные средства в виде кредита, устанавливая повышенный размер лихвы: при этом банк также непосредственно не участвует в проекте.

Исламский банк сначала внимательно и тщательно изучает проект и бизнес-план, а затем участвует в его осуществлении на условиях партнерства.

Банк, вкладчики и заемщики – равноправные партнеры. Исламский банк, вместо получения ссудного процента, делит полученную заемщиком прибыль сначала с ним, а потом — со своими вкладчиками.

Если инвестиции принесли убытки, они также делятся между заемщиком, банком и его вкладчиками. Исламский банк заинтересован в успехе проекта не меньше, чем человек, который обратился в банк за помощью.

Вознаграждение исламского банка, ссудополучателя или вкладчиков является результатом совместной предпринимательской деятельности, то есть банковская деятельность на основе правил шариата становится полностью инвестиционной и развивает реальную экономику, а не виртуальную или «экономику воздуха».

Сначала в мусульманских странах, а впоследствии и во всём мире, начался бурный рост исламских банков и их отделений в классических банках: сейчас они присутствуют в 75 странах мира. Deutsche bank, BNP Paribas, Société Générale, Citibank, HSBC, Chase Manhattan Bank, Goldman Sachs, ING, Nomura securities Bank, JPMorgan Chase и другие гиганты открывают специальные исламские департаменты. В Европе первый исламский банк «Исламик Файнэнс Хаус» появился в Люксембурге в 1978 году.

В России первый банк, осуществляющий свою деятельность по правилам шариата, был основан 11 сентября 1991 года. Это был Международный коммерческий банк «Бадр-Форте Банк», который занимался проектно-инвестиционной деятельностью. «Бард-Форте Банк» открыл собственные представительства в шестидесяти странах мира. Но в 2006 году Государственный Департамент США обратился к руководству Центрального банка Российской Федерации с просьбой или поручением его закрыть (американцев насторожили широкие связи «Бард-Форте Банк» в исламском мире), что и было исполнено.

В настоящее время халяльные банковские и финансовые услуги в России предлагают татарстанские банк «Ак Барс», финансовый дом «Амаль» и Татагропромбанк, а также дагестанский банк «Ля Риба».

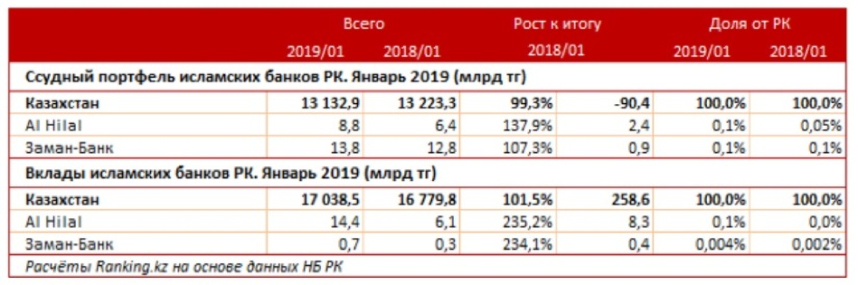

В Казахстане работают два исламских банка: первый в Республике Казахстан исламский банк Al Hilal (дочерний банк Al Hilal Bank PJSC – ОАЭ) и Заман-Банк. При этом финансовые показатели обоих стабильно растут:

В Кыргызстане исламский банкинг начал свое развитие в 2006 году, когда совместными усилиями правительства Кыргызстана, Исламского банка развития и Национального банка Кыргызской Республике был организован ЭкоИсламикБанк, работающий по нормам шариата.

Летом 2014 года в Таджикистане был принят закон «Об исламской банковской деятельности». Были подготовлены ряд нормативных правовых актов для регламентирования и надзора за деятельностью исламских кредитных организаций.

Внедрение исламского банкинга назрела и в нашей стране. В мае 2018 года для обсуждения был опубликован проект постановления президента «О мерах по созданию инфраструктуры исламского банковского дела и финансов в Республике Узбекистан», но, к сожалению, постановление так и не было принято. Почему? Думается, из-за отсутствия соответствующей нормативно-правовой базы и специалистов. И если законодательную базу можно сравнительно быстро дополнить положениями о ведении исламского банкинга, то с банковскими работниками дело обстоит сложнее.

Необходимо менять не только организацию работы банковского учреждения, но и прежде всего – и это самое главное – мировоззрение, подход и профессионализм банковских служащих.

Поэтому был избран эволюционный путь формирования исламского банкинга. Так, в марте 2019 года было принято постановление президента «О мерах по дальнейшему расширению и углублению партнерства с Группой Исламского банка развития и фондами Арабской координационной группы», в котором утвержден план действий («Дорожная карта») по дальнейшему развитию сотрудничества с этими организациями.

Социальная паразитология, или почему ростовщичество обесценивает труд

Любой экономике полезно, если ростовщичество будет запрещено на законодательном уровне, а ссудный процент был бы равен нулю. Только при этом сохраняется важнейший принцип: доход вторичен и прямо пропорционален объему созданных товаров и оказанных услуг.

Ростовщичество не создает новых продуктов, оно лишь ссужает деньги под проценты или деньги отдаются в рост. При этом кредитор непосредственно не принимает участия в инвестиционной деятельности и не прикладывает никаких усилий для получения дохода: ссудный процент начисляется и в выходные дни, и тогда, когда заемщик терпит убытки. Сам труд обесценивается. Ведь он является лишь средством выплаты лихвы, которая, по сути, является воровством результатов этого труда.

Выражение Франклина Рузвельта «Счастье не сводится к обладанию деньгами; оно заключается в радости труда и свершений» все чаще заменяется «Деньги делают деньги».

О несправедливости, лежащей в основе рибы, писал еще в начале эпохи капитализма английский богослов Ричард Прайс: «Если бы кто-нибудь вложил капитал в размере один пенни в год Рождества Христова с 4 процентами годовых, то в 1750 году на вырученные деньги он смог бы купить золотой шар весом с Землю». Профессор Шахит (1953 год) сказал: «С помощью математических расчетов можно заметить, что все имущество на земле перетечет к небольшому количеству ростовщиков». Хостен пишет: «Сложный процент – сложный грех… Прирост в степени причиняет огромную несправедливость, долги становятся такими, что их невозможно оплатить», а Ротшильд назвал сложный процент «восьмым чудом света». Действительно, ростовщичество приводит к расслоению общества, увеличению разрыва между бедными и богатыми, концентрации богатства у группы людей и замедлению развития экономики.

Подлость и коварство ростовщичества заключается ещё и в том, что многие люди видят в нем положительную сторону.

Например, человек, не имея стартового капитала, взял кредит для открытия производства. Он тратит свою энергию, силы, способности, знания и умения для организации предприятия и получения дохода. Предприниматель даже благодарен кредитору за то, что он выручил его, но при этом он не задумывается о том, что немалая доля его собственного труда, превращённая в деньги, осядет в виде процентов у ростовщика, вместо того, чтобы достаться законному владельцу, реинвестироваться или быть направленной на удовлетворение личных или общественных нужд.

Именно из-за безнравственности и аморальности природы ссудного процента все религии установили запрет на ростовщичество. Именно поэтому так актуальны сегодня вопросы организации и функционирования исламского банкинга в Узбекистане. Именно поэтому этические принципы кредитной системы, основанной на правилах шариата, получают широкую поддержку и одобрение в мире.

В случае кредитования организации или развития какого-либо бизнеса между исламским банком и заемщиком подписывается соглашение о том, что в случае получения прибыли заемщик делится ею с банком. В случае убыточности бизнеса делятся убытки. Вкладчики хранят свои средства в исламских банках без получения процентов. При подписании соглашения с банком вкладчики отмечают свое согласие или несогласие на использование своих средств банком на инвестирование.

При получении доли прибыли банком от заемщика часть этой прибыли начисляется вкладчику. При получении убытка делится убыток.

Справедливо? Конечно. Потому что выстраиваются партнерские отношения, основанные на взаимной поддержке и помощи.

Исламский банкинг переводит кредитную основу на инвестиционную: банк становится партнером и, можно сказать, больше заемщика заинтересован в успехе осуществляемого проекта. Банк может рассчитывать на доход только в том случае, если деньги, будучи вложены в экономику, создали реальную добавленную стоимость.

Создание беспроцентной экономики – это путь к созданию эффективной системы хозяйствования, в которой каждый член общества будет заинтересован в производительном труде и предпринимательстве.

Помните: «Как только человек начинает кормить банк, он прекращает кормить свою семью».

Вместо послесловия, или всё по-честному

Пришел один дровосек занять деньги к ростовщику.

- Дай мне в долг пять таньга. Семью кормить нечем, а я тебе через полгода десять таньга верну. Вот, в залог тебе топор оставлю.

Ростовщик дает дровосеку пять таньга и забирает топор. Дровосек уже собрался уходить, а ростовщик ему говорит:

- Послушай, а тебе ведь трудно будет десять таньга отдавать. Давай ты мне сейчас пять таньга отдашь, а оставшиеся пять – через полгода. Так тебе легче отдавать будет: не все деньги сразу, а по частям.

Дровосек согласился. Вышел из дома ростовщика, идет и думает:

- Пять таньга нет, топора нет, пять таньга я ещё остался должен. А если разобраться, то всё по-честному…

Мнение редакции может не совпадать с точкой зрения автора статьи.

Получайте новые статьи первыми в Телеграм-канале @RepostUZ.