Не дорого ценю я громкие права,

От коих не одна кружится голова.

Я не ропщу о том, что отказали боги

Мне в сладкой участи оспаривать налоги...

А. С. Пушкин. «Не дорого ценю я громкие права...»

Весь прошлый год прошел в дискуссиях относительно выбора путей реформирования налоговой системы. При этом срок подготовки проекта новой редакции Налогового кодекса дважды переносился: распоряжением президента от 13 февраля 2018 года № Р-5214 сначала был установлен срок до 1 июля 2018 года, затем указом президента от 29 июня 2018 г. № УП-5468 срок был продлен до 1 декабря 2018 года.

В Государственной программе по реализации «Стратегии действий по пяти приоритетным направлениям развития Республики Узбекистан в 2017-2021 годах в «Год активных инвестиций и социального развития» срок подготовки новой редакции Налогового кодекса установлен уже до 1 июня2019 года.

Консенсус, относительно необходимости налоговой реформы, рушится, когда речь заходит о конкретных ее направлениях

Главными орудиями государственного регулирования экономической и социальной политики являются бюджет и налоговая система. В 2018 году доходы Государственного бюджета ожидаются на уровне 74,5 трлн сумов, из которых 92% будут сформированы за счет налогов и других обязательных платежей, в 2019 году прогнозируются, соответственно, 102,6 трлн сумов и 91%.

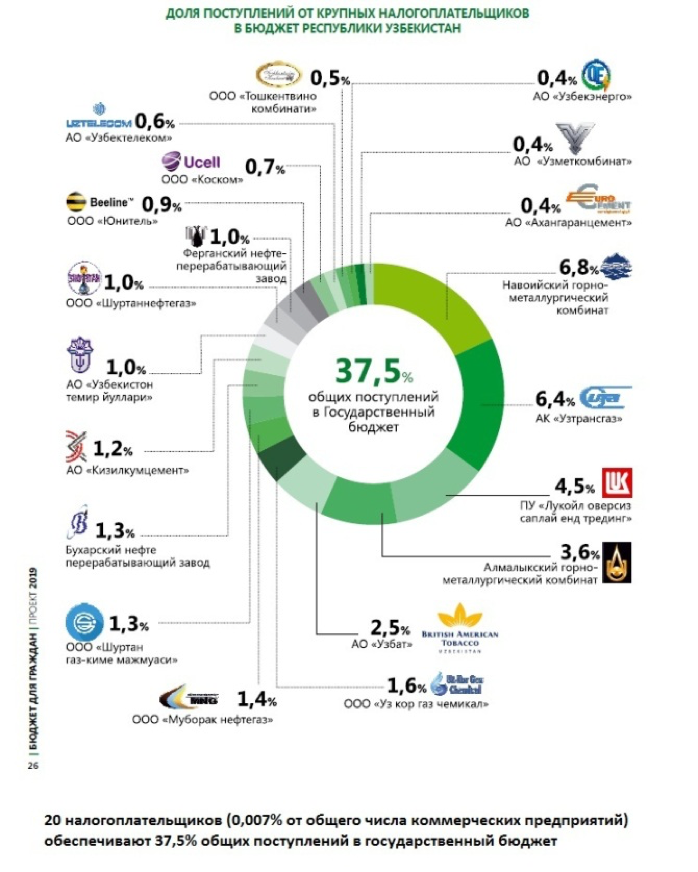

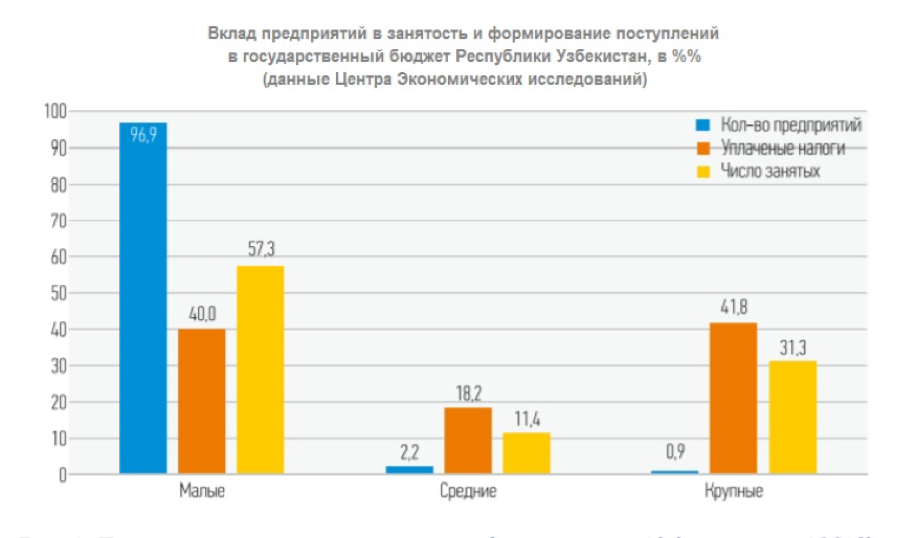

По сообщению Министерства финансов, в республике насчитывается 20 крупных налогоплательщиков, которые обеспечивают 37,5% общих поступлений в государственный бюджет.

Всего же, по данным Госкомстата, на 1 января 2019 года в стране было зарегистрировано 339 тысяч предприятий и организаций (323,5 тысячи единиц – действующие). Из них 265 тысяч или 78,2% являются коммерческими.

На протяжении длительного времени при формировании доходной части бюджета наблюдался дисбаланс: в Узбекистане функционирует около 1 800 государственных предприятий (0,6% общего количества хозяйствующих субъектов), на которых работает 800 тысяч человек (около 18 процентов от численности занятых в официальном секторе экономики). В то же время, на государственные предприятия приходится примерно половина собираемых налогов.

Такое гипертрофированное положение крупного бизнеса отрицательно влияет на развитие частного предпринимательства в стране, инвестиционную привлекательность, уровень занятости населения, оптимальное размещение производственных сил и наполняемость бюджета. Именно поэтому, ни у кого не возникает вопросов о необходимости проведения реформирования налоговой системы. Вопросы возникают, когда речь заходит о проведении конкретных мероприятиях и степени налоговой нагрузки на субъекты предпринимательства.

Нововведение не всегда означает реформирование

Изменения, введенные при налоговом реформировании, создали лучшие условия для ведения бизнеса, в котором уже работали по общеустановленной системе налогообложения: он получил возможность отнесения дополнительного размера налогового зачета при исчислении НДС в связи с расширением применения этого налога другими хозяйствующими субъектами, а также сэкономил средства за счет уменьшения налога на прибыль.

Налоговые изменения, внедренные с начала текущего года, привели к тому, что выпадающие доходы бюджета составили порядка 10 трлн сумов или около 1,5 млрд долларов.

Об этом 28 февраля 2019 года сообщил заместитель министра финансов Дильшод Султанов, выступая на узбекско-британском совете по торговле и промышленности.

Также от введения плоской шкалы налога на доходы физических лиц больше выиграли высокооплачиваемые работники, при этом получаемый эффект прямо пропорционален уровню получаемого дохода. По расчетам Государственного налогового комитета около 1,7 трлн сумов, ранее поступавших в бюджет, останется у работников.

На пресс-конференции 25 января 2019 года заместитель министра финансов Дильшод Султанов заявил: «Если мы ожидали, что по итогам 2018 года будет примерно 17 тысяч предприятий, которые перейдут на общеустановленные налоги, то фактически их оказалось около 30 тысяч. Из них 2 тысячи добровольно перешли на НДС несмотря на то, что оборот компании не превысил миллиарда сумов».

А уже в феврале 2019 года количество плательщиков налога на добавленную стоимость увеличилось до 35 тысяч. «Если у нас в начале года было 7 тысяч плательщиков НДС, то сейчас их число достигло 35 тысяч, хотя мы изначально прогнозировали 17 тысяч. Из них более 6 тысяч - это индивидуальные предприниматели, почти 29 тысяч — юридические лица», - сообщил первый заместитель председателя Государственного налогового комитета Мубин Мирзаев на заседании Международного пресс-клуба 6 февраля 2019 года.

Как можно ошибиться в прогнозируемой численности плательщиков НДС в более чем два раза, не совсем понятно. Или у налогового комитета нет данных об объемах выручки по каждому хозяйствующему субъекту, что маловероятно, или ряды плательщиков НДС пополнились легализовавшимися представителями теневого бизнеса. Хорошо, что неточность допущена в меньшую сторону. Тогда фактически должны резко возрасти поступления в бюджет налога на добавленную стоимость по сравнению с прогнозными показателями, которые исчислялись исходя из ожидаемого числа плательщиков в 17 тысяч предприятий.

Измениться, чтобы все осталось по-старому

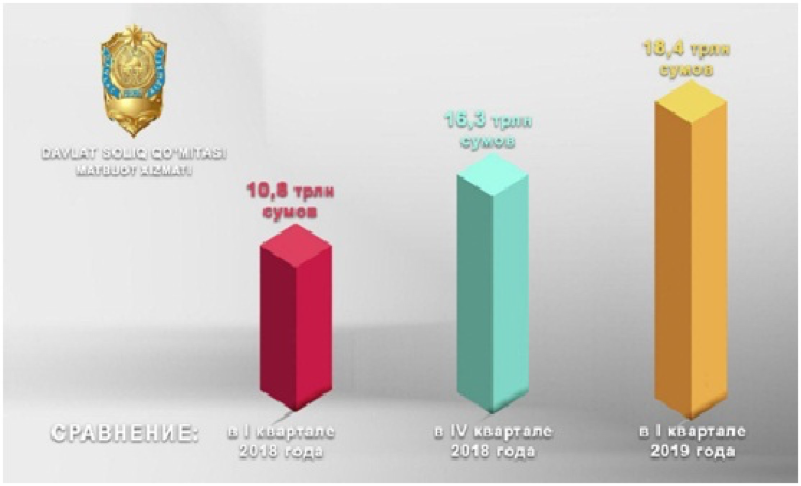

И вот уже 2 апреля 2019 года пресс-служба Государственного налогового комитета гордо сообщает, что «поступления в бюджет от налогов за первый квартал текущего года составили 18,4 трлн сумов, что в 1,7 раза больше аналогичного периода прошлого года».

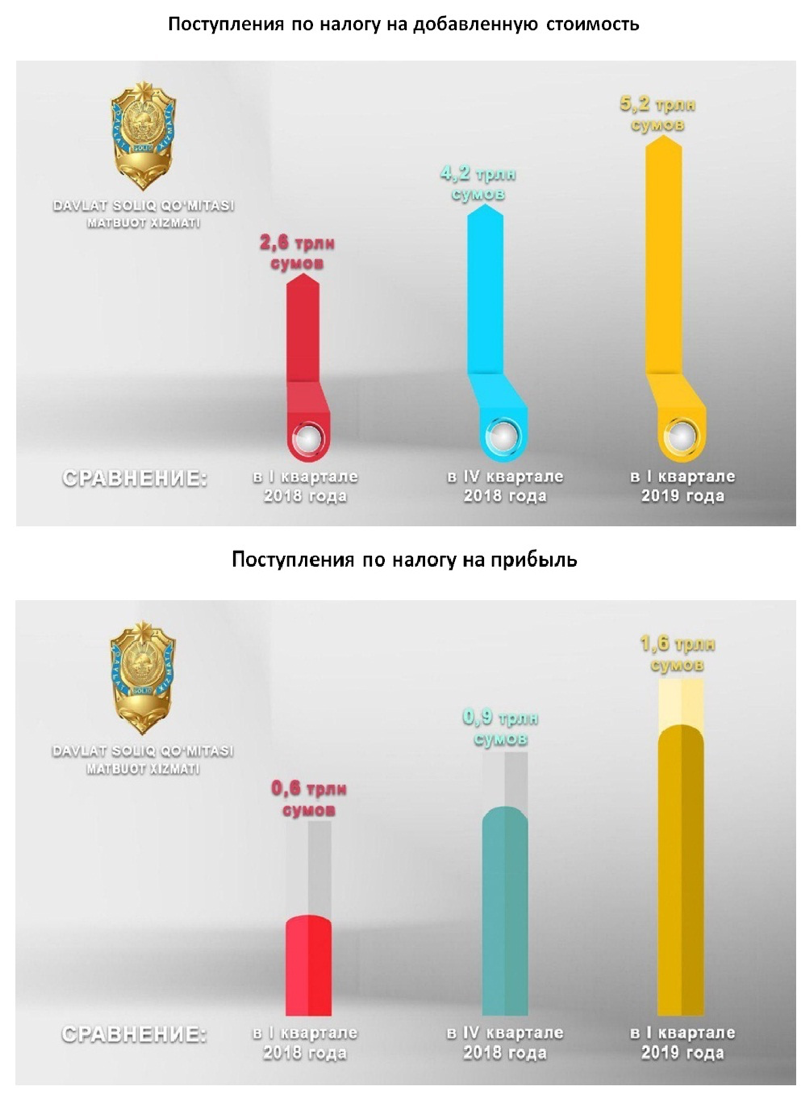

Замечательный результат! Но, подождите... В IV квартале 2018 года налоговые поступления составили 16,3 трлн сумов или в 1,5 раза больше показателя Iквартала этого же года и лишь на 11,4% уступают показателю I квартала 2019 года. Почти такая же картина наблюдается с поступлением налогов на добавленную стоимость и на прибыль.

Объяснение может быть простое. «Понимаете, каждый год 31 декабря мы с друзьями ходим в баню. Это у нас такая традиция…» Перефразируя цитату из кинофильма «Ирония судьбы, или С легким паром!» можно сказать, что у нас тоже традиция: в конце каждого года работники налоговых инспекций, где слёзно прося, а где грозно требуя, начинают призывать налогоплательщиков произвести дополнительную оплату налогов сверх начисленных и уплаченных в виде авансового платежа. Для «удобства» осуществления таких платежей даже банки работают допоздна и в выходные дни.

Нечто подобное наблюдалось и в конце Iквартала текущего года. К сожалению, пресс-служба Государственного налогового комитета не привела данные по выполнению квартального плана по сбору налогов. Квартального плана!? Мы что, живем в условиях социалистического планового хозяйства? Получается, что так.

Командно-административная система продолжает работать, и управление, по-прежнему, осуществляется в ручном режиме.

Премьер-министр Узбекистана Абдулла Арипов 26 марта 2019 года провел в хокимияте Ташкента расширенное заседание с хокимами районов столицы. На нем обсуждались ожидаемые итоги первого квартала 2019 года касательно доходов бюджета, а также поступлений в местный бюджет, сообщила пресс-служба Ташкентского городского хокимията.

Запланированные доходы бюджета города Ташкента на первый квартал 2019 года утверждены на уровне 4 485 млрд сумов, тогда как по состоянию на 25 марта текущего года этот показатель составил 3 683 млрд сумов или наблюдается выполнение плана на 83%.

Исполнение плана-прогноза доходной части бюджета составило на указанную дату в Учтепинском районе 67%, в Мирабадском — 69%, в Бектемирском — 74%, в Юнусабадском — 76%, в Мирзо-Улугбекском — 77%, Шайхантахурском — 83%, в Сергелийском районе — 83%.

Глава правительства предупредил, что примет жесткие меры в отношении четырех руководителей секторов районов Ташкента, хокимов и их первых заместителей, если не будет выполнен квартальный план по налоговым поступлениям в бюджет.

Заместитель премьер-министра, министр финансов Джамшид Кучкаров и председатель Государственного налогового комитета Бехзод Мусаев, также участвовавшие на собрании, раскритиковали ответственных лиц и дали конкретные указания в короткий срок исполнить оставшуюся часть поступлений в бюджет — 801,9 млрд сумов.

За четыре рабочих дня, оставшиеся до окончания Iквартала, ликвидировать отставание по сбору налогов в размере 17-33% квартального плана по районам... Реально? Очень и очень сложно, даже при подключении административного ресурса и смекалки. И даже учитывая тот факт, что банки в последнюю субботу марта работали в обычном режиме…

4 апреля 2019 года состоялось видеоселекторное совещание, посвященное результативности исполнения прогнозов поступлений в Государственный бюджет и экспорта, на котором президент отметил, что «в семи из одиннадцати районов города (Ташкента – прим.авт.) прогноз по поступлениям не выполнен» и подверг «критике пассивность руководителей хокимията и налоговых ведомств столицы в обеспечении поступлений в бюджет». Сообщалось, что такое положение дел наблюдается и в областях.

«Что можно сделать на 515 млрд сумов? Сколько дорог можно построить? Хоким Ташкента и районные хокимы готовьтесь к отчетам. Я буду лично беседовать с каждым хокимом. Многое связано с ответами Артыкходжаева. Если не смогут правильно ответить на вопросы, то первый заместитель и налоговик уйдут с работы», – сказал президент.

515 млрд сумов… Столько столичный бюджет недополучил поступлений, которые прогнозировали на Iквартал текущего года. Как отмечалось выше, отставание на 25 марта 2019 года было 801,9 млрд сумов или за оставшиеся четыре рабочих дня было обеспечено поступление около 6% квартального объема (план по поступлениям в доходную часть бюджета Ташкента за январь-март текущего года выполнен на 89%).

Если все время поворачивать, значит это бег по кругу

Напряженность с собираемостью налогов чувствуется, несмотря на то, что по итогам первых двух месяцев рапорты были бодрыми. Так, по словам первого заместителя председателя Государственного налогового комитета Мубина Мирзаева в январе текущего года объем налоговых поступлений составил 5,4 трлн сумов, что на 1% больше прогнозных показателей в размере 5,3 трлн сумов. А первый заместитель министра финансов Ахадбек Хайдаров заявил, что «итоги первых двух месяцев показывают, что мы получили доходы выше ожидаемого».

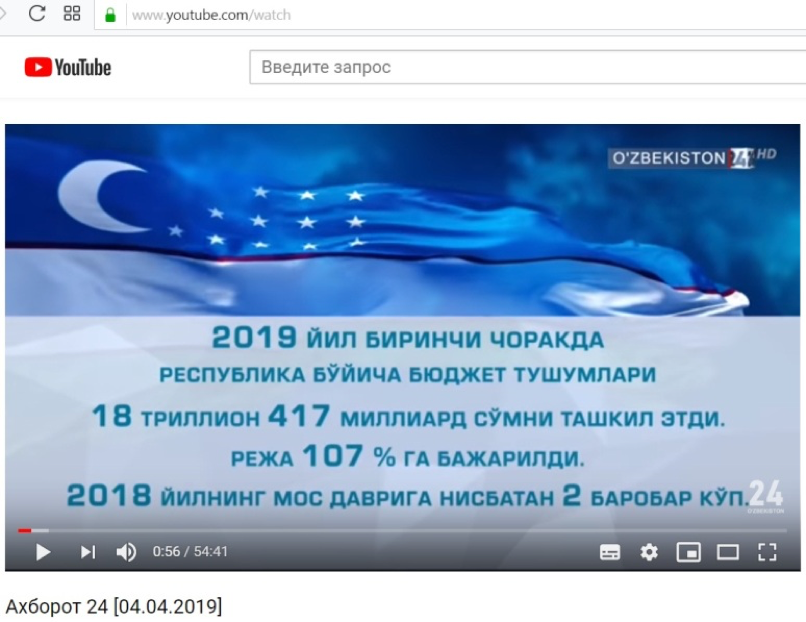

И вот, по сообщению программы «Ахборот» от 4 апреля 2019 года, план по поступлениям в бюджет выполнен на 107%. Речь идет о всех поступлениях в бюджет или только о налоговых? Судя по цифре 18,4 трлн сумов речь все-таки идет о налоговых поступлениях и именно по налоговым поступлениям план выполнен на 107%. Тогда возникает вопрос о том, почему республика перевыполнила план по этому показателю на 7% в то время, как Ташкент не выполнил на 11%? Это уже «вопрос на миллион». Или в столице действительно плохая ситуация с собираемостью налогов, или при разработке прогнозных показателей бюджетов в территориальном разрезе были допущены ошибки.

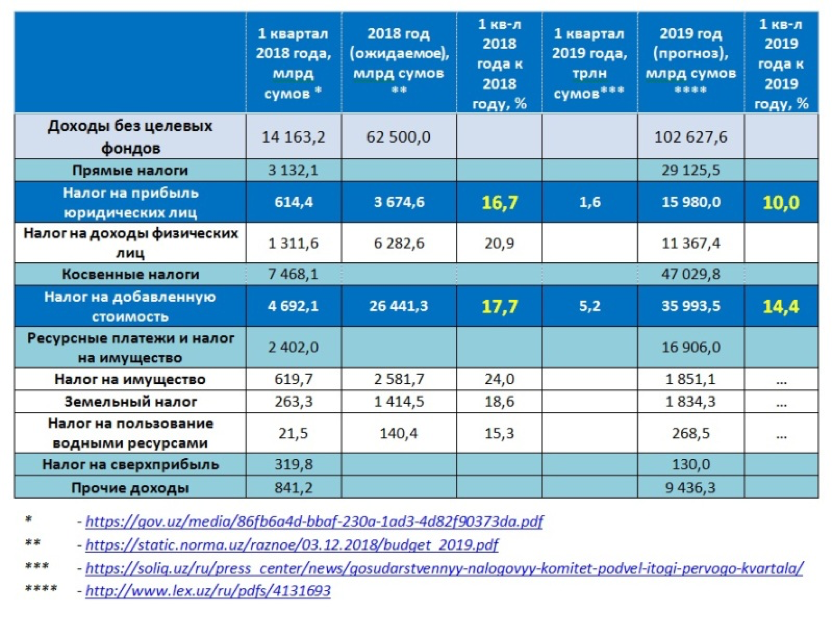

Пока Министерство финансов не обнародовало данные по исполнению государственного бюджета за I квартал 2019 года. Поэтому воспользуемся данными, которые предоставил Государственный налоговый комитет:

Можно заметить, что в текущем году наблюдается отставание по собираемости НДС и налога на прибыль по сравнению с Iкварталом прошлого года.

Если в январе-марте 2018 года налог на прибыль составил 16,7% ожидаемого годового объема, то за Iквартал текущего года этот показатель составил лишь 10%. По налогу на добавленную стоимость удельный вес составил, соответственно, 17,7% и 14,4%.

Недоумение вызывает расхождение по поступлениям налога на добавленную стоимость в Iквартале 2018 года между данными налогового комитета и министерства финансов:

Без достоверных данных невозможно делать анализ, тем более, если это касается налоговых поступлений. В текущем году около 76% всех косвенных налогов должен составить налог на добавленную стоимость (35% всех доходов Государственного бюджета формируется за счет этого налога).

Заместитель председателя Государственного налогового комитета Мубин Мирзаев сообщил, что в 2019 году поступления в бюджет в виде налога на добавленную стоимость составят 36 трлн сумов (8,5% от прогнозируемого годового объема валового внутреннего продукта). В 2018 году этот показатель был равен 8%, то есть доля поступления в бюджет НДС увеличится всего на полпроцента и это при расширении применения налога на добавленную стоимость и сохранении его базовой ставки.

«Если бы не было льгот и неплательщиков налога на добавленную стоимость, поступления с НДС составили бы 20% от ВВП, а не 8,5%.

Постепенно должны приблизиться к этой цифре, не должно быть никаких льгот», — отметил заместитель председателя налогового комитета.

«Кто виноват?» и «Что делать?»

Извечные вопросы одноименных романов Александра Герцена и Николая Чернышевского. Интересно, что первый роман был написан в ссылке, а второй – во время заключения в Петропавловской крепости. Не провожу никаких аналогий, просто считаю, что необходимо тщательно смоделировать направления реформирования и последствия, которые они вызовут, а затем внедрить оптимальный вариант. Внедрить быстро и комплексно, так как половинчатые шаги при реформировании неизбежно приведут к неудаче и разочарованиям.

Интересно, а какой был бы размер налога на добавленную стоимость при условии его уплаты всеми хозяйствующими субъектами? В 2019 году ожидается валовой внутренний продукт в объеме 424,1 трлн сумов.

Получается, что при сохранении базовой ставки в размере 20% налог на добавленную стоимость в текущем году совокупный объем НДС мог бы достичь уровня 70,7 трлн сумов против ожидаемых 36 трлн.

Вот потенциал, который нужно использовать. Да, льготы на социально значимые товары сохранены во многих странах мира, хотя у нас льготами и преференциями пользуются целые отрасли и сектора экономики (например, сельхозпроизводители).

Необходимость отмены льгот вытекает из самой природы и сути налога на добавленную стоимость, который является налогом с продаж и который исчисляется и уплачивается в результате совершения любой продажи, а не только с конечной. Этим обеспечивается полнота учета и уплаты НДС. Именно поэтому хозяйствующие субъекты, задействованные в цепочке создания добавленной стоимости, должны находиться в одной системе налогообложения.

Сохранение льгот и введение упрощенного НДС с дифференцированными ставками для ряда предприятий и предпринимателей сохраняет негативные стороны прежней системы налогообложения, дискредитирует идею о соблюдении равноправия между субъектами предпринимательства в экономике и саму сущность исчисления налога на добавленную стоимость, вместо которого сохраняется налог с оборота.

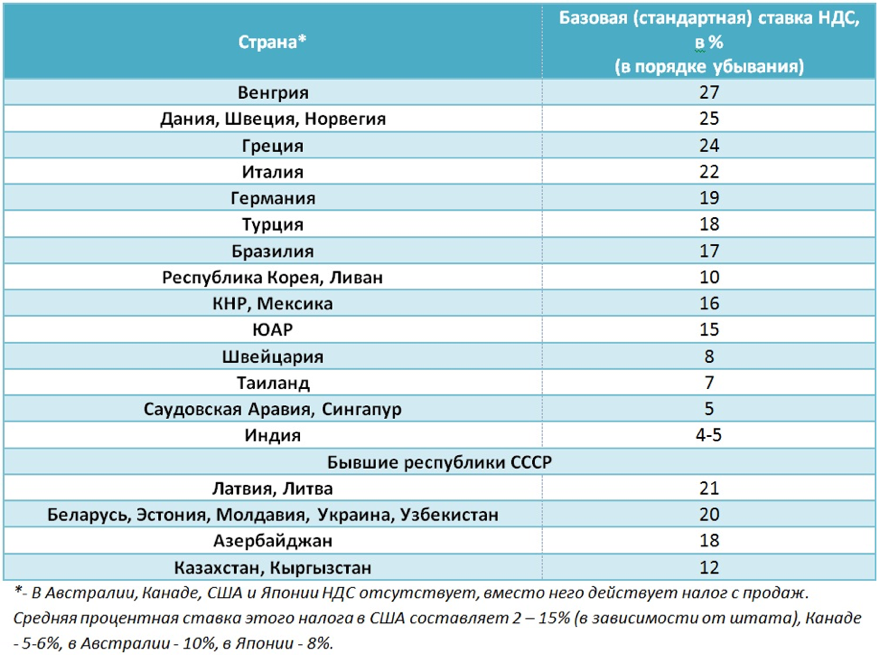

Необходимо ввести налог на добавленную стоимость для всех хозяйствующих субъектов и снизить базовую ставку НДС до уровня 12%, которая применяется у наших соседей (в Казахстане и Кыргызстане).

Для социально значимых товаров и услуг ввести порядок возврата суммы налога на добавленную стоимость, образовавшейся за счет оборота, облагаемого по нулевой ставке.

В отличие от льгот в виде освобождения от этого налога, при нулевой ставке налогоплательщик имеет право возвратить сумму налога, которую он уплатил ранее при покупке товаров, работ и услуг, тем более, что в настоящее время процедура упрощается из-за внедрения автоматизированной программы по рассмотрению заявлений субъектов предпринимательства о возврате суммы НДС.

Сплошное введение налога на добавленную стоимость и уменьшение размера его базовой ставки позволит ослабить налоговое бремя на субъекты предпринимательства, что позволит им развиваться, самофинансировать (самоинвестировать) средства в расширение производства, повысить жизненный уровень и доходы, легализовать значительную часть теневой экономики, снизить цены и повысить конкурентоспособность отечественных товаров и услуг.

НДС – это добавленное зло. Упрощенный НДС – это добавленное зло от безысходности

По мнению автора статьи, налог на добавленную стоимость – это зло для развития экономики и хозяйствования: оно препятствует ускорению модернизации производства и инвестированию, способствует развитию коррупции, ограничивает возможности субъектов предпринимательства. А если добавить сюда сложную систему администрирования этого налога (НДС сложен в исчислении и способствует повышению издержек как на содержание бухгалтерии, так и штата контролирующих его в налоговых инспекциях), то картина получается вообще плачевная.

5 апреля 2019 года в Государственном налоговом комитете прошло внеочередное совещание, на котором признали, что «вместо разъяснений и проведения профилактических мер некоторые сотрудники провоцируют предпринимателей на нарушение норм закона, подсказывая пути обхода налоговых выплат». Подсказывают, как можно догадаться, не из альтруистических соображений.

Для чего вообще в мире ввели НДС? Немного истории. В 1965 году Шарль де Голль официально предложил своему американскому коллеге Линдону Джонсону обменять на золото 1,5 млрд наличных долларов из французских госрезервов. США вынуждены были согласиться на сделку и обменять бумажные деньги на золото по курсу 35 долларов за унцию. Золотой запас США в результате этой сделки «похудел» на 1 650 тонн. В ответ США заявили, что подобная акция Парижа может быть расценена Соединенными Штатами как недружественная, со всеми вытекающими последствиями. Затем последовали следующие обмены: в общей сложности по инициативе «великого последнего француза» были обменены доллары на золото на сумму 4,7 млрд.

В марте 1968 года американцы впервые ограничили свободный обмен долларов на золото. А Шарль де Голль был фактически лишен власти в ходе начавшихся в мае 1968 года в Сорбонне «студенческих волнений», переросших в полномасштабную забастовку и политический кризис. Случайность? Отнюдь. Сейчас действия американских властей по организации «цветных революций» доказаны и носят традиционный характер. Тем более, что после отставки де Голля французские власти произвели обратный обмен золота на доллары.

В том же 1968 году во Франции ввели налог на добавленную стоимость.В настоящее время НДС взимается более чем в сорока странах мира: почти во всех европейских странах, Латинской Америке, Турции, Индонезии, ряде стран Южной Америки. При этом в США, Канаде, Японии и Австралии налога на добавленную стоимость нет, вместо него используется налог с продаж. И никто сейчас даже не задумывается, что НДС – это наказание для экономики и предпринимательства тех стран, где он введен.

Упрощенный НДС – это вообще подмена понятий, так как упрощенный налог на добавленную стоимость не является НДС, а представляет собой налог с оборота.

Но чиновники рапортуют о введении налога на добавленную стоимость для хозяйствующих субъектов с валовой выручкой до 3 млрд сумов.

Если налог на добавленную стоимость сейчас нельзя отменить, то необходимо хотя бы минимизировать его негативное влияние на развитие экономики. Выше было предложено установить базовую ставку НДС в республике в размере 12%.

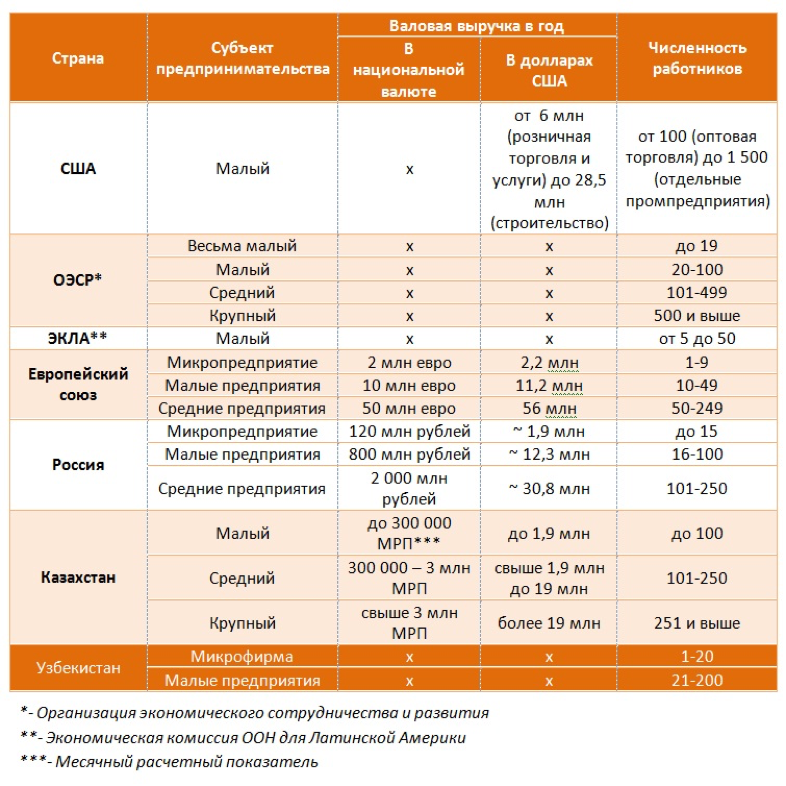

Затем – просто жизненно необходимо – увеличить размер валовой выручки, которая является основанием для упрощенного порядка исчисления и уплаты налога на добавленную стоимость.

3 млрд сумов в год – это явно заниженный порог: месячная выручка определена в 250 млн сумов или менее 30 тысяч долларов. При таком обороте предприниматель просто не сможет содержать квалифицированных бухгалтеров.

Это подтверждается на практике. «Отсутствие эффективных и простых механизмов подсчета налога на добавленную стоимость привело к тому, что 9 тысяч из 26 тысяч предприятий, перешедших на новую систему налогообложения, не смогли вовремя сдать налоговую отчетность», - отметил глава государства на совещании 4 апреля 2019 года.

Необходимо разрешить переход на упрощенную систему налога на добавленную стоимость для хозяйствующих субъектов с годовой валовой выручкой до 10 млрд сумов (примерно 1,2 млн долларов в год).

Это позволит самим предприятиям, не достигших такого порога, выбирать эффективность исчисления НДС по упрощенной или общеустановленной схемам (уплата НДС в некоторых случаях позволяет минимизировать налоговую нагрузку).

Чем вызвано предложение именно такой границы отсечения объема годовой выручки? Почему нельзя установить лимит по численности? Хотя отвечать вопросом на вопрос есть признак дурного тона, но позвольте спросить: «А какие доводы привел налоговый комитет, когда устанавливал предел в 3 млрд сумов?» Увеличение же указанного показателя более чем в 3 раза – по расчетам автора – определяет тот объем реализации товаров и услуг, который позволяет предприятию содержать бухгалтерию в полноценном формате без ощутимого секвестирования прочих статей расхода. Установление порога ниже ставит хозяйствующие субъекты перед проблемой ограничения самоинвестирования и возможностью обновления, модернизации или расширения производства. Расчет по упрощенному НДС могут вести руководители предприятий без привлечения специалистов по бухгалтерскому учету. Кроме того, установление такого порогового значения будет стимулировать переходу из неформального сектора экономики в формальный. Необходимо изменить понятие малого бизнеса в соответствии с мировым опытом.

Что касается предельной численности работников, то в условиях избыточности трудовых ресурсов и высокого уровня безработицы завуалирование этого вопроса является правомерным и актуальным. Главным критерием отнесения к малому и среднему предпринимательству должен стать лишь объем выручки.

На светлой стороне экономики…

4 апреля 2019 года на видеоселекторном совещании президент страны особо отметил, что «одним из основных препятствий в обеспечении поступления бюджетных поступлений является сохраняющаяся неформальная деятельность в экономике». Или говоря другими словами, субъекты теневой экономики не почувствовали особой выгоды от перехода в формальный сектор.

Хотя можно отметить наличие положительных тенденций в решении этой проблемы.

Так, если в январе-феврале 2018 года в республике было организовано 10,8 тысяч предприятий, то за аналогичный период текущего года уже 23,9 тысяч (рост в 2,2 раза) или за два первых месяца была создана почти половина от числа вновь образованных предприятий за весь прошлый год.

В январе-марте 2019 года количество физических лиц, уплачивающих налог на доходы, достигло 4,8 млн человек. По отношению к аналогичному периоду прошлого года этот показатель вырос на 450 тысяч или на 10%. То есть ситуация с выплатой заработной платы «в конвертах» потихоньку начинает улучшаться.

Снижение базовой ставки налога на добавленную стоимость с 20 до 12% с одновременным увеличением уровня годовой валовой выручки, до достижения которого предприятия вправе самостоятельно выбрать общеустановленный илиупрощенный порядок исчисления и уплаты налога на добавленную стоимость, до 10 млрд сумов, несомненно, будет стимулировать переход предпринимателей из теневого сектора в формальный, а также - и это главное – позволит, насколько это возможно в существующих условиях, уравнять права всех хозяйствующих субъектов.

Сейчас проходит самый трудный переходный период в реформировании налоговой системы, поэтому, как никогда, важна роль проведения общественных обсуждений возникающих проблем с тем, чтобы налогоплательщики не просто ставились в известность об уже принятых изменениях, но и сами предлагали способы решения возникающих проблем. Это тем более актуально, что скоро должен быть опубликован проект новой редакции Налогового кодекса.

Велика роль налоговых органов. Из фискальных учреждений они должны превратиться в методические и консультационные центры – партнеров предпринимателей. «Пусть сотрудники налоговых органов и прокуратуры уяснят: пока у предпринимателей не сформируется полностью понимание о порядке и правилах новой налоговой системы, наложение на них наказания или штрафа не допускается. Наоборот, необходимо быть советником и помощником предпринимателей, показать им, как правильно считать и платить налоги», – сказал Шавкат Мирзиёев на совещании 22 февраля 2019 года, посвященного анализу результативности проводимой работы в рамках Концепции совершенствования налоговой политики.

«Честный предприниматель под постоянной защитой государства, под моей защитой», - подчеркнул президент страны.

Вместо послесловия или сможет ли Узбекистан стать «азиатским тигром»?

Почему ставка налога на добавленную стоимость не была снижена с 20 до 12 %, как предусматривалось в проекте Концепции по совершенствованию налогово-бюджетной политики? По сообщению пресс-службы Министерства финансов на презентации представителей миссии Всемирного банка по налоговой политике, которая прибыла в страну 18 июня 2018 года, Всемирный банк рекомендовал Узбекистану не снижать ставку налога на добавленную стоимость. То, что «ставки косвенных налогов (особенно единая ставка налога на добавленную стоимость (НДС)) будут сохранены на нынешнем уровне» отмечено и миссией МВФ, находившейся в городе Ташкенте с 17 по 26 июля 2018 года.

Известно, что деятельность МВФ и ВБ все чаще подвергается критике: уж очень часто страны, сотрудничавшие с этими финансовыми институтами, в лучшем случае, не добивались улучшений в экономическом положении, в худшем – ситуация развивалась негативно. Анализ развития мировой экономики свидетельствует о том, что программы Всемирного банка в основном не обеспечивали справедливого и устойчивого развития экономик. Встает даже вопрос о целесообразности дальнейшей работы этих кредитных учреждений. Так, 2014 году издание Financial Times открыто заговорило о ненужности, как МВФ, так и ВБ.

Набор методов МФВ стандартен. Лауреат Нобелевской премии по экономике Джозеф Стиглиц говорит: «Приватизация, рыночная либерализация и фискальная экономика - вот три столпа, на которых держится политика МВФ…» Также Джозеф Стиглиц, который ранее являлся главным экономистом Всемирного банка, неоднократно критиковал политику по отношению к развивающимся странам, разработанную Всемирным банком и МВФ. Он указывал на тот факт, что Россия последовала рекомендациям этих организаций и испытала развал экономики и падение реальных доходов населения. Китай же игнорировал все рекомендации и переживает экономический подъём.

Другой Нобелевский лауреат, Милтон Фридман, также приводит в пример Китай, который не следовал рекомендациям МВФ и ВБ, а выбрал свой путь, целью которого было всемерное увеличение количества рабочих мест. Результат, который получил Китай в ходе проведения такой политики, хорошо известен: КНР занимает второе место в мире после США по номинальному валовому внутреннему продукту (с 2010 года) и первое – по валовому внутреннему продукту по паритету покупательной способности (с 2014 года). А ведь стартовые условия России и Китая были не в пользу последнего.

Просто всегда нужно помнить принцип, который сформулировал американский консультант по вопросам руководства и организационного управления Стивен Кови: «Подумай, сколько всего ты мог бы сделать, если бы не чужое мнение».

Мнение редакции может не совпадать с точкой зрения автора статьи

Если вы хотите поделиться своим видением на ту или иную проблему, у вас есть интересная история или рассказ, напишите нам: timur@repost.uz.

Получайте новости первыми в Телеграм-канале @RepostUZ.