8 июля 2025 года Акционерное общество «Национальный банк внешнеэкономической деятельности Республики Узбекистан» (Узнацбанк) успешно осуществил размещение облигаций на международных рынках капитала общим объёмом $418 млн, представленных в двух траншах:

• $300 млн сроком обращения 5 лет с купонной ставкой 7,2%;

• 1,5 трлн сумов сроком обращения 3 года с купонной ставкой 17,95%.

Для подготовки и проведения размещения выпуска банк привлёк ведущие международные финансовые институты и юридические компании:

• Андеррайтеры: J.P. Morgan, Citi, Societe Generale, Natixis, Standard Chartered, Mashreqbank, Abu Dhabi Commercial Bank, Oman Investment Bank, Commerzbank;

• Юридическое сопровождение: Dentons;

• Аудит: Deloitte & Touche.

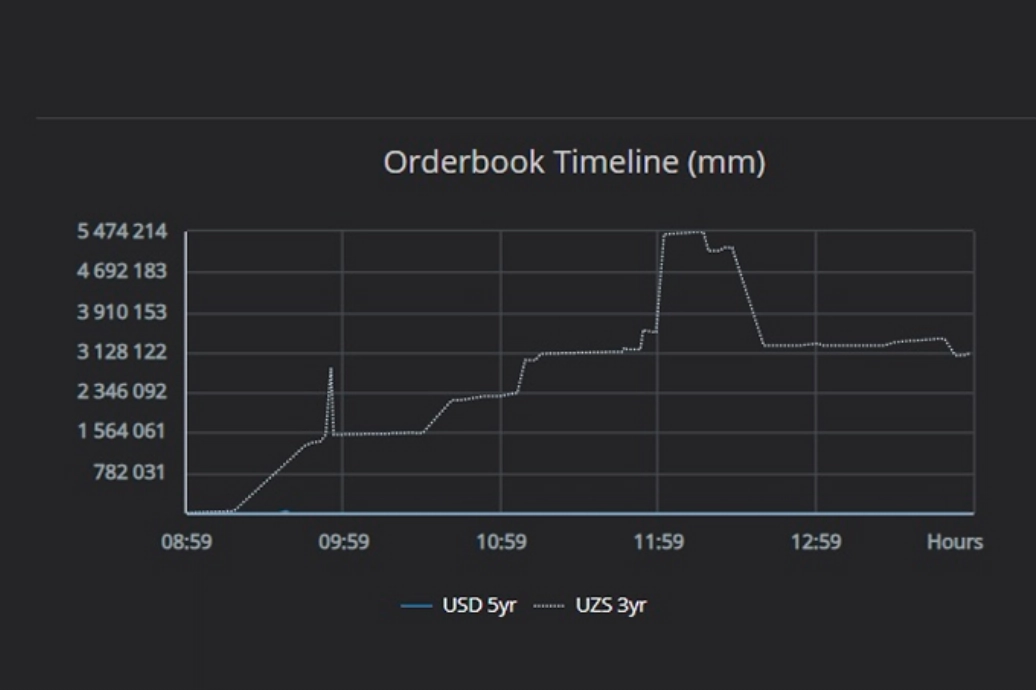

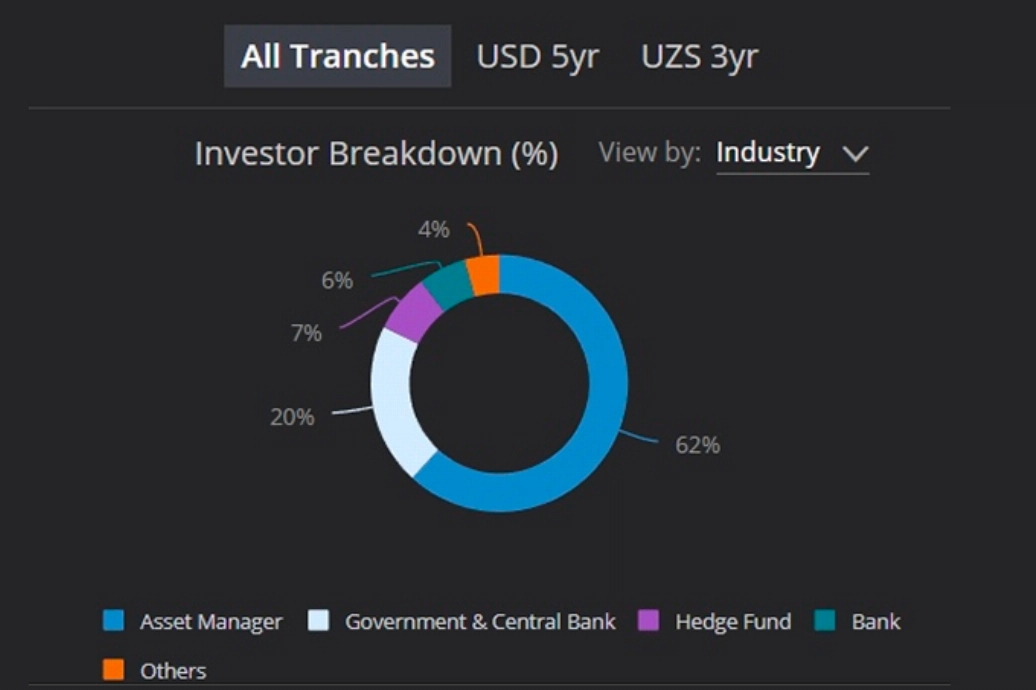

Выпуск облигаций вызвал высокий интерес со стороны свыше 140 международных институциональных инвесторов — совокупный объём заявок превысил $1,3 млрд, в том числе в долларах США — $1,04 млрд и в сумах 3,1 трлн.

Благоприятные рыночные условия и повышенный спрос позволил Узнацбанку снизить купонные ставки по сравнению с предыдущим размещением: в долларах США — на 130 б.п. (с 8,50% до 7,20%), в сумах — на 192,5 б.п. (с 19,875% до 17,95%).

В результате проведенных встреч с международными инвесторами в рамках состоявшегося Road-Show, удалось добиться значительного улучшения условий размещения: впервые спред к «бенчмарку» суверенных облигаций Узбекистана был снижен на 50 б.п. в долларов США и на 105 б.п. в узбекских сумах.

Снижение общей стоимости облигаций стало отражением растущего доверия глобального инвестиционного сообщества к реформам, реализуемым под руководством президента Узбекистана Шавката Мирзиёева.

Несомненно, дополнительным подтверждением позитивных ожиданий и мощным стимулом для большого спроса со стороны глобальных инвесторов стали решения международных рейтинговых агентств:

• S&P и Moody’s улучшили прогноз кредитного рейтинга Узнацбанка с уровня «стабильный» до «позитивный»;

• Fitch Ratings повысило долгосрочный кредитный рейтинг банка с уровня «BB-» до «BB» со стабильным прогнозом.

Ключевыми внутренними факторами, повлиявшими на улучшение рейтингов стали результаты последовательной трансформации банка, улучшения качества активов, стабильной прибыльности, высокой капитализации и широкой клиентской базы.

По итогам первого полугодия 2025 года Узнацбанк продемонстрировал следующие ключевые финансовые показатели:

• Общие активы — 141 827,06 млрд сумов (экв. $11,2 млрд);

• Кредитный портфель — 109 302,63 млрд сумов (экв. $8,6 млрд);

• Собственный капитал — 19 324,69 млрд сумов (экв. $1,6 млрд);

• Чистая прибыль — порядка 1 005,29 млрд сумов (экв. порядка $80 млн).

В соответствии с поручением президента Узбекистана, в 2025 году перед Узнацбанком поставлена задача привлечь внешние кредитные линии от международных финансовых институтов на сумму $1,2 млрд.

Привлечённые средства будут направлены на финансирование приоритетных инвестиционных и инфраструктурных проектов — в сферах туризма, транспорта, жилищного строительства, энергетики, здравоохранения, развития инфраструктуры аэропортов и поддержки малого и среднего бизнеса.

Особое внимание будет уделено проектам, направленным на повышение занятости и доходов населения в рамках поручений президента Узбекистана от 16 декабря 2024 года, предусматривающих устойчивое развитие махаллей.

Узнацбанк стал первым коммерческим банком Узбекистана, реализовавшим «публичное» размещение облигаций в национальной валюте (сум) на международном рынке в 2025 году. Привлечённые средства в сумах будут направлены на реализацию приоритетных проектов в регионах

В условиях сохраняющейся геополитической нестабильности успешное размещение облигаций является убедительным свидетельством доверия со стороны международных инвесторов и высокой оценки проводимых в Узбекистане экономических реформ. Данная сделка стала первой после улучшения странового рейтинга Узбекистана и формирует важный ориентир (benchmark) для выхода других коммерческих банков страны на международные рынки капитала.